Urbanisierung in Südkorea

Sprachauswahl 📢

Veröffentlicht am: 22. September 2020 / Update vom: 25. September 2020 – Verfasser: Konrad Wolfenstein

Die hohe Bevölkerungsdichte und der hohe Anteil an verstädterter Bevölkerung (83 % im Jahr 2015) bietet ein perfektes Umfeld für die Entwicklung des Online-Einzelhandels.

Rund die Hälfte der 51,4 Mio. Südkoreaner lebt in der Hauptstadt Seoul oder in angrenzenden Satellitenstädten. Der Großraum Seoul ist somit das wichtigste Ballungszentrum.

Südkoreas größte Städte mit Einwohnerzahl:

- Seoul – 9,9 Mio.

- Busan – 3,45 Mio.

- Incheon – 2,89 Mio.

- Daegu – 2,47 Mio.

- Daejeon – 1,5 Mio.

- Gwangju – 1,5 Mio.

- Suwon – 1,19 Mio.

- Ulsan – 1,17 Mio.

- Changwon – 1,06 Mio.

- Goyang – 0,99 Mio.

Im Vergleich Japans größte Städte mit Einwohnerzahl:

- Tokio – 9,56 Mio.

- Yokohama – 3,74 Mio.

- Osaka – 2,73 Mio.

- Nagoya – 2,32 Mio.

- Sapporo – 1,97 Mio.

- Fukuoka – 1,58 Mio.

- Kobe – 1,53 Mio.

- Kawasaki – 1,52 Mio.

- Kyoto – 1,47 Mio.

- Saitama – 1,3 Mio.

Größte Städte und Einwohnerzahl von Deutschland im Vergleich zu China:

In Südkorea macht der Lebensmittelsektor 23 % des gesamten Umsatzes im Einzelhandel aus. Südkoreanische Kunden stehen Lebensmittelsicherheitsproblemen sehr sensibel gegenüber und neigen dazu, sich über Medien darüber zu informieren. Lebensmittelknappheit eines Produktes ist ungern gesehen und es dauert, bis das Vertrauen zur Sicherheit dieses Produkts wieder aufgebaut ist. Sie werden insbesondere von Marken, gutem Marketing, ansprechender Etikettierung und Verpackung angezogen.

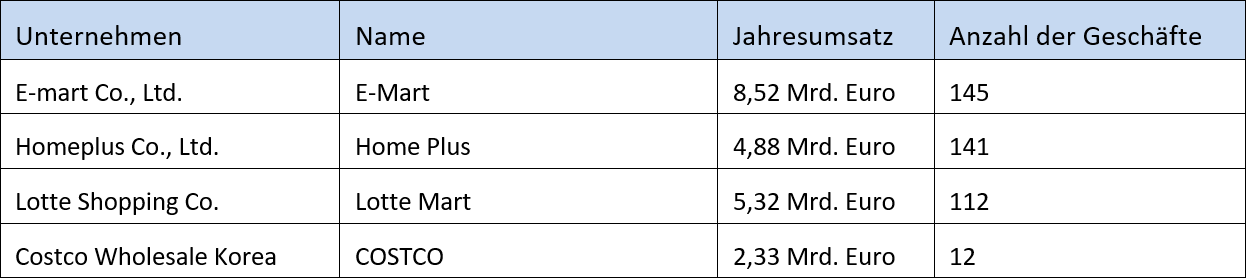

Im Jahr 2015 gab es in Südkorea 515 Hypermärkte. Der Gesamtumsatz der Hypermärkte belief sich im Jahr 2016 auf 38,5 Mrd. Euro, das sind 8,8 % mehr als im Vorjahr. Lebensmittelprodukte waren für 51 % des Umsatzes verantwortlich. Das Wachstum des Segments wird sich voraussichtlich verringern, da das Wachstum des Marktes durch das geringe Bevölkerungswachstum begrenzt ist. Typische koreanische Hypermarktgeschäfte zielen auf Gebiete mit einer Mindestbevölkerung von 150.000 Einwohnern. Viele Projekte für neue Warenhäuser wurden durch Proteste kleiner Lebensmittelhändler und NGO-Gruppen zum Schutz traditioneller Straßenmärkte aufgehoben. Der durch die unter Druck gesetzte Regierung im Januar 2013 eingeführte “Retail Industry Development Act” schreibt die Schließung von großen Einzelhandelsgeschäften in Abendstunden und mindestens zwei volle Tage pro Monat vor.

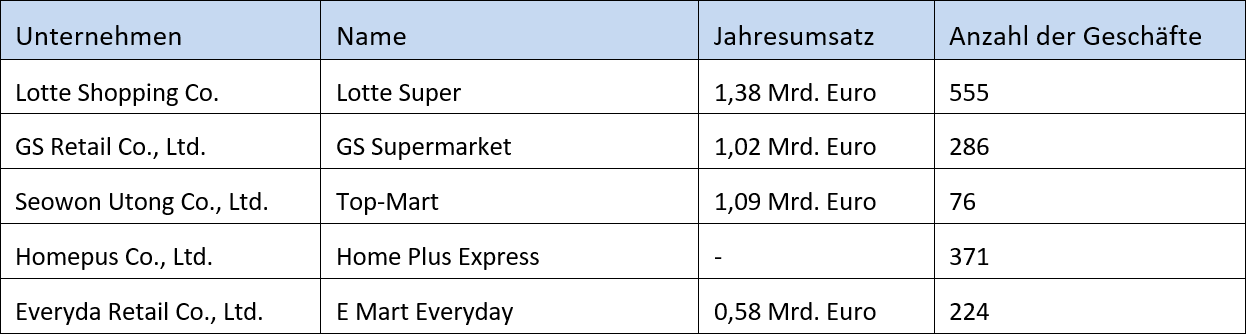

Im Jahr 2016 betrug der Gesamtumsatz der Supermärkte 27,5 Mrd. Euro, 4,3 % mehr als im Vorjahr. Lebensmittelprodukte machten 84,5 % des Supermarktsegments aus. Kleine bis mittelgroße Supermärkte unter selbstständigem Eigentum bilden über 70 % des Segmentumsatzes. Große Supermärkte von dominierenden Einzelhandelsunternehmen haben seit dem Jahr 2012 hauptsächlich aufgrund der Regierungsvorschriften, die traditionellen Straßenmärkte schützen sollten, ein stagnierendes Wachstum verzeichnet.

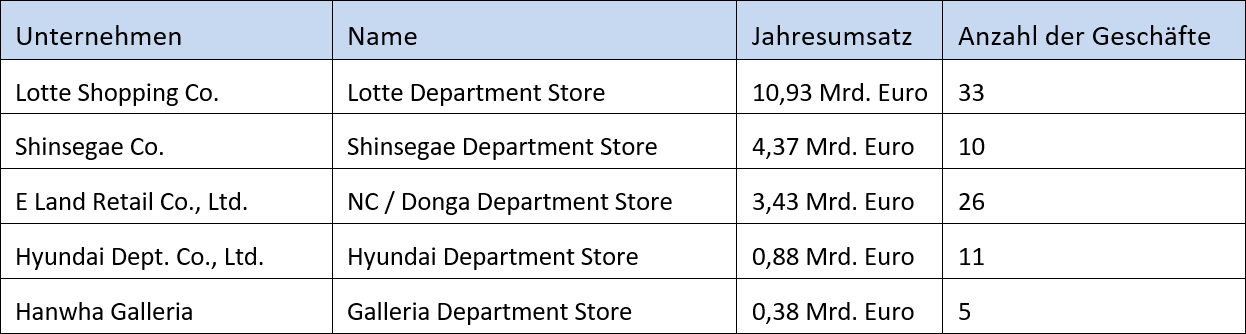

Der Gesamtumsatz der Kaufhäuser belief sich im Jahr 2016 auf 21,8 Mrd. Euro, 2,3 % mehr als im Vorjahr. Lebensmittelprodukte machten 10,1 % der Umsätze aus. Allerdings verzeichneten Kaufhäuser in den vergangenen Jahren ein stagnierendes Wachstum, da die rasche Expansion der Online-Händler den Konsum von Marken in Kaufhäusern reduziert. Kaufhäuser dürften dennoch weiterhin der führende Einzelhandelskanal für hochwertige importierte Premium-Produkte sein, auch im Bereich Lebensmittel. Deshalb führten Hauptakteure des Segments umfangreiche Investitionen durch, um Luxusmarken-Shops und Spezialprodukten zusätzliche Ladenflächen zuzuteilen. Der Anteil von Lebensmitteln und Agrarprodukten im Warenhausverkauf ist jedoch rückläufig.

Passend dazu:

Das starke Wachstum des Online-Handels ist eine große Herausforderung für die Märkte geworden

Veränderungen im Lebensstil der Verbraucher in Verbindung mit der Einführung neuer Informationstechnologien haben im Laufe der Jahre zu einem schnellen Wachstum des Online-Einzelhandels geführt. Darüber hinaus bieten die hohe Bevölkerungsdichte und der hohe Anteil an verstädterter Bevölkerung (83 % im Jahr 2015) ein perfektes Umfeld für die Entwicklung des Online-Einzelhandels.

Passend dazu:

Der Selbstversorgungsgrad Südkoreas mit Lebensmitteln liegt bei ca. 30 %, da allein nur 18,1 % des Staatsgebiets landwirtschaftlich nutzbar sind. Somit ist das Land auf Importe angewiesen. Davon sind lediglich 15,3 % Ackerland, 2,2 % bestehende Ernte und 0,6 % Dauerweiden. Eine Fläche von 12.000 ha verschwindet jährlich als Folge der Stadterweiterung. Südkorea hängt stark von Importen ab, da die lokale Versorgung allein nicht ausreicht und die Nachfrage der Verbraucher nach Qualität und Vielfalt stets ansteigt.

Passend dazu:

Führende Märkte bemühen sich um effiziente Werbeaktionen (Online-Coupons, Mitgliedsprogramme), stärkeren Kundenservice (Filialservicedienst wie Apotheke, Wäscherei und Postamt) und Online-Shopping mit Lieferservice.

Passend dazu:

Die folgenden Tabellen geben einen Überblick über die Eigenschaften der Märkte in Südkorea.

Supermarkt

Die größten Supermarktketten in Südkorea:

Supermärkte in Südkorea – Quelle: Yearbook of Retail Industry 2016, Korea Chain Store Association (Schätzungen) – Bild: @xpert.digital

Eigenschaften eines typischen Supermarktes:

- Verkaufsfläche zwischen 300 und 2.000 km²

- Parkplätze für 5 bis 50 Autos

- Mitarbeiter 3 bis 15 Vollzeit, 1 bis 10 Teilzeit

- Artikelbestand: 4.000 bis 30.000

- Tagesumsatz: 7.700 bis 15.400 Euro

- Anzahl täglicher Käufer: 1.000 bis 2.000

- Einkaufswert pro Verbraucher: 8 bis 16 Euro

Hypermarkt

Die größten Hypermärkte in Südkorea:

Hypermärkte in Südkorea – Quelle: Yearbook of Retail Industry 2016, Korea Chain Store Association (Schätzungen) – Bild: @xpert.digital

Eigenschaften eines typischen Hypermarktes:

- Verkaufsfläche: 10.000 km²

- Parkplätze für 500 bis 700 Autos

- Mitarbeiter 100 bis 150 Vollzeit, 5 bis 20 Teilzeit

- Artikelbestand: 4.000 bis 30.000

- Tagesumsatz: 131.000 bis 178.000 Euro

- Anzahl täglicher Käufer: 4.000 bis 5.000

- Einkaufswert pro Verbraucher: 27 bis 40 Euro

Kaufhaus

Die größten Kaufhäuser in Südkorea:

Kaufhäuser in Südkorea – Quelle: Yearbook of Retail Industry 2016, Korea Chain Store Association (Schätzungen) – Bild: @xpert.digital

Eigenschaften eines typischen Kaufhauses:

- Verkaufsfläche: 15.000 bis 60.000 km²

- Parkplätze für 700 bis 2.000 Autos

- Anzahl täglicher Käufer: 2.000 bis 25.000

- Einkaufswert pro Verbraucher: 39 bis 77 Euro

Bekannte Märkte in Südkorea

7-Eleven

Die international agierende Convenience Store-Kette 7-Eleven aus Japan ist in Südkorea mit über 7.000 Standorten auf dem Markt vertreten.

Ministop

Ministop ist eine 1980 gegründete, japanische Convenience Store (Franchise)-Kette. Im Gegensatz zu anderen Ketten dieser Art offeriert Ministop eine integrierte Küche, in welcher Sandwiches und Snacks zubereitet werden. Die Gäste haben die Möglichkeit, vor Ort zu essen. In Südkorea eröffnete Ministop 1990 seine 1. Filiale. Heute unterhält das Unternehmen 1.601 Filialen im ganzen Land.

Buy The Way

Buy The Way ist eine südkoreanische Convenience Store-Kette, die unter der Muttergesellschaft Lotte 7-Eleven betrieben wird. Die ersten Filialen der Kette wurden 1991 in Shinchon, Seodaemun-gu, Seoul und Sinchon eröffnet. 2005 betrieb das Unternehmen über 1.000 Filialen in ganz Südkorea.

FamilyMart/CU

FamilyMart ist eine 1981 eröffnete, japanische Convenience Store-Kette. In Japan ist FamilyMart die drittgrößte Kette dieser Art. In Südkorea war sie lange Zeit die größte Kette. Um dem Unternehmen eine eigene Identität bzw. ein individuelles Erkennungszeichen zu geben, wurde FamilyMart in Südkorea in „CU“ umbenannt. CU unterhält heute mit dem Motto „Convenience for you“ 7.950 Filialen in ganz Südkorea.

Lotte Mart

Hypermart – Lotte Mart ist Teil des südkoreanischen Lotte Konzerns, welcher als eines der wichtigsten Konglomerate Südkoreas gilt. Als solcher ist Lotte Mart einer der führenden Einzelhändler mit einem umfangreichen Sortiment bestehend aus Lebensmitteln, Kleidung, Elektronik und weiteren Waren des täglichen Gebrauchs. Die 1. Filiale wurde 1998 in Seoul gegründet. Des Weiteren ist Lotte Mart mit 199 Filialen (Stand 2011) in China, Vietnam, und Indonesien auch international vertreten.

E-Mart

Hypermart – E-Mart ist die größte Discounterkette Südkoreas und wurde 1993 von der Unternehmensgruppe Shinsegae ins Leben gerufen. Mit 150 Standorten wurde 2013 ein Umsatz von 8,38 Mrd. USD erzielt, das einem Marktanteil im Lebensmitteleinzelhandel von 16 % entsprach. Ein Online-Store sowie neun Großmärkte im Land komplettieren die verschiedenen Vertriebswege innerhalb Südkoreas.

Homeplus

Hypermart – Homeplus ist die zweitgrößte südkoreanische Discounterkette hinter Emart des Konzerns Shinsegae. Homeplus zählt 885 Filialen im gesamten Land mit über 25.000 Angestellten.

Costco Wholesale Korea, Ltd.

Hypermart – Costco zählt 15 Großflächengeschäfte in Südkorea, wo neben anderen Waren auch Lebensmittel vertrieben werden. Das Tochterunternehmen der USamerikanischen Kette ist seit 1968 in Südkorea tätig.

Lotte Super

Hypermart – Lotte Super Co., Ltd. ist eine wichtige Supermarktkette in Südkorea. Das Unternehmen wurde im Jahr 2000 als Tochtergesellschaft der Lotte Shopping Co., Ltd. gegründet.

GS Supermarket

Supermarkt – GS Supermarket ist eine führende Supermarktkette in Südkorea des Unternehmens GS Retail. Weitere Vertriebsketten des Unternehmens sind GS25 (eine führende Marke von Convenience-Stores in Südkorea), Watsons (Gesundheit und Schönheit), Fresh Serve (Foodservice) und Parnas Hotel (Hotel).

Lotte Department Store

Kaufhaus – Lotte Department Store ist eine der größten Kaufhausketten in Südkorea mit Sitz in Sogong-dong, Jung-gu, Seoul, Südkorea. Lotte Department Store wurde 1979 gegründet und ist einer der 8 Geschäftsbereiche des Konzern Lotte Shopping. Andere Lotte Einzelhandelsunternehmen sind die Discounterkette Lotte Mart und die Supermarktkette Lotte Super. Lotte Department Store zählt in Südkorea 31 Standorte mit ca. 11.000 Angestellten.

Shinsegae Department Store

Kaufhaus – Shinsegae ist eine südkoreanische Unternehmensgruppe mit Sitz in Seoul, die u. a. in Südkorea unter dem Namen Shinsegae Department Store für hochwertige Waren sowie unter dem Namen e-mart in Südkorea und China Kaufhäuser im unteren Preissegment betreibt. Der Name Shinsegae bedeutet Neue Welt. Shinsegae zählt in Südkorea 13 Kaufhäuser.

Hyundai Department Store

Kaufhaus – Das Hyundai Department Store ist zusammen mit dem Lotte Department Store und Shinsegae eine der drei großen Kaufhausketten in Südkorea. Die Kette ist an 14 Standorten vertreten und hat mehr als 340 Mio. USD Jahresumsatz. Die Muttergesellschaft ist die Hyundai Department Store Group.

Im Vergleich zu Deutschland

Nach Angaben des EHI Retail Institute lag der Umsatz im organisierten Lebensmitteleinzelhandel in Deutschland im Jahr 2019 bei 166,0 Milliarden Euro, davon wurden allein 74,5 Milliarden durch Discounter erzielt. Die Gesamtzahl der Lebensmittelgeschäfte in Deutschland geht weiter zurück. Im Jahr 2010 gab es hierzulande noch 39.288 Lebensmittelgeschäfte, sechs Jahre später waren nur noch 37.682 übrig. Im Jahr 2019 gab es 37.418 Verkaufsstellen. Obwohl Lebensmittelhändler mit Konzepten für kleine Geschäfte experimentieren, verliert die Kleinfläche insgesamt deutlich an Boden. Von 11.193 kleinen Lebensmittelgeschäften (bis 400 qm) in Deutschland im Jahr 2010 sind im letzten Jahr noch 8.550 geblieben.

Während in Japan 91,7% und in Südkorea 83% der Gesamtbevölkerung in urbanen Regionen leben, sind es in Deutschland weniger als 50%.

Passend dazu:

Nicht die gleichen, doch ähnliche Vertriebskonzepte können helfen.

Passend dazu:

► Kontaktieren Sie mich oder diskutieren Sie mit mir auf LinkedIn

Für die Zukunft wird entscheidend sein, wie wir die Infrastruktur unserer Schlüsselindustrien sichern!

Hierbei bekommen drei Bereiche einer besonderen Bedeutung zu:

- Digital Intelligence (Digitale Transformation, Internet Access, Industrie 4.0 und Internet of Things)

- Autonome Stromversorgung (CO2 Neutralität, Planungssicherheit, Sicherheit für die Umwelt)

- Intralogistik/Logistik (Voll-Automatisierung, Mobilität von Gütern und Menschen)

Xpert.Digital liefert Ihnen hier aus der Smart AUDA Reihe

- Autonomisierung der Energieversorgung

- Urbanisierung

- Digitale Transformation

- Automatisierung der Prozesse

immer wieder neue Informationen, die regelmäßig aktualisiert werden.

Quelle: Bundesministerium für Ernährung und Landwirtschaft

- enviacon international

- Förderung durch das Bundes-ministerium für Ernährung und Landwirtschaft (BMEL)