30 KWP推定控制 - 太阳能系统的税率为0%的营业税“增值税” - 太阳系输入税减免选项

语言选择 📢

发表于:2022年12月14日 /更新,发表于:2022年12月14日 - 作者: Konrad Wolfenstein

联邦委员会对 2022 年年度税法的批准仍有待批准,但预计将于 2022 年 12 月 16 日批准。下面详细介绍了联邦立法程序的当前进展。

2022 年年度税法(UstG 新第 12 条第 3 款)为太阳能组件的供应提供 0% 的税收减免,包括光伏系统运行所需的组件(例如逆变器,但不包括下部结构)和电力存储,如果它们安装在私人住宅、公寓以及公共和其他用于公共利益的建筑物上或附近。根据市场主数据登记,光伏系统的装机总输出不得超过30kWp。

此外,DIHK(德国工商会协会)正试图尽快从联邦财政部获得进一步的细节。目前没有比此处提供的信息更多的信息。

目前的发展

联邦立法程序的当前进程

适合:

2022年太阳能/光伏年度税法:0%——零%销售税,太阳能系统零税率即将到来!

免税:德国联邦议院现已批准太阳能扩张税锤!

适合:

太阳能系统税收减免 – 免税:太阳能扩张的税锤现已获得联邦议院批准!

太阳能安装商的最大卖点:不再对太阳能系统征税

适合:

太阳能:2023 年光伏发电将更加便宜——购买和运营小型太阳能系统时不再征税

免税和零税率的细微差别

“ 0%的税率”与免税的不同,因为表现企业家不会对其服务费(例如出售)提高营业税,但与其绩效相关的所有初始福利(例如购买)可以要求全部投入税收税。

0% 税率(进项税和销售税)如何运作?

零费率仅适用于向运营商或最终客户提供的服务

最终客户 = 产品或服务最终针对的客户,也称为消费者或消费者。

税率降至0%仅适用于向光伏系统运营商(通常是最终消费者或私人家庭)提供的服务。制造商、批发商或零售商向非光伏系统运营商的个人和公司交付的货物仍需缴纳标准税率。

0% 税率的适用仅限于以下服务(根据 UStG 第 12 条第 3 款):

- 向太阳能系统运营商交付太阳能模块,包括太阳能系统运行所需的组件以及蓄电设备。如果太阳能系统安装在私人住宅、公寓、公共建筑和其他用于公共利益活动的建筑物上或附近,则适用这一点。

- 在社区内购买受青睐的物品。

- 进口受青睐的零部件。

- 安装优惠系统和蓄电系统。

企业19%税率应用示例

从批发商处购买太阳能组件。太阳能组件净价为 120 欧元。 (批发商的发票总额 = €120 + €22.80 / 19% 增值税)

此处,采购经销商需缴纳 22.80 欧元的进项税 (19%)(基于 120 欧元的购买价格)。

该经销商现在以净价 160 欧元(另加 19% 的增值税)的价格向最终客户出售太阳能组件。总计 190.40 欧元(包括 19% 增值税的 30.40 欧元)。

因此,销售税在完成销售或服务时创建的发票上注明,而进项税则在采购发票上注明。

因此,经销商的纳税义务为 30.40 欧元减去已支付给批发商的 22.80 欧元进项税。

这使得剩余的纳税义务为 7.60 欧元。

这必须在下一次增值税申报表中向税务局报告,然后由税务机关征收。

企业0%税率应用示例

从批发商处购买太阳能组件。太阳能组件净价为 120 欧元。

此处,采购经销商需缴纳 22.80 欧元的进项税 (19%)(基于 120 欧元的购买价格)。

根据 30 kWp 的推定规定,经销商现在以 160 欧元的价格向最终客户出售太阳能组件。因此,客户无需支付任何进一步的税费。销售税为 0% 和 0 欧元。

增值税是一种被称为的消费税。它也称为“增值税”。

经销商现在有权获得已支付给批发商的进项税退税。

已支付给批发商的 22.80 欧元进项税可通过下一次预缴增值税申报表从税务局退还。

什么是预缴销售税申报表?

许多企业家必须每月或每季度提前提交增值税申报表,以便向税务局报告和缴纳已发生的增值税,或在增值税超额情况下获得退款。在日历年结束后或可能缩短的期限后的销售税申报表中,将考虑已缴纳的销售税预付款。

意义和目的

销售税是年度税。通过提前提交销售税申报表,一方面,国家不缴纳的风险较低,获得利率优势,另一方面,企业家可以在全年更均匀地分配其销售税负担,从而避免次年年初付款困难。相反,企业家在进项税返还方面有利息优势。

期限、期限和期限延长

增值税预申报的提交期限一般取决于上一年度的增值税纳税负担。税务机关确定纳税义务;如果提交期限发生变化,企业家将收到通知。原则上预注册期为日历季度。然而,如果上一年的销售税负担不超过1,000欧元,税务局可以免除企业家提交预申报表并支付下一日历年预付款的义务。如果上一年的销售税缴纳额超过 7,500.00 欧元,则必须在下一年每月准备预缴销售税申报表。新成立的公司在前两年必须每月提交预先注册(UStG 第 18 (2) 条)。

如果报销总盈余超过 7,500 欧元,企业家可以自愿提交每月预申报。除本规定外,提交期限不能自由选择(UStG 第 18 条第 2a 款)。

预注册必须在预注册期结束后 10 天之前提交给负责的税务局。

根据要求,可以永久延长截止日期,以便提交预先注册的截止日期延长一个月(§ 46 UStDV)。申请永久延长期限不需要任何理由。

如有按月注册要求且永久延长期限的,须每年缴纳一次特殊预付款,金额为上一年预付款总额的1/11。对于新成立的公司,特别预付款基于成立当年的预期销售额和下一年的预期销售额,并根据上一年的总销售额推算到日历年(第 47 条)。特别预付款将抵消 12 月份预注册期间的付款负担。如果需要按季度注册,则无需特殊预付款。

报告特征和传输形式

纳税人必须计算销售税负担或自行退税(自我评估征税),在预付销售税申报表中注明,将其提交给税务局并按时缴纳任何销售税。由于是自行计算的税,销售税是登记税(第 150 条第 1 款第 3 款 AO)。这意味着它本质上相当于自我评估税。预缴销售税申报表的提交相当于需要核实的税务评估(第 168 条第 1 AO 句)。如果税务登记导致报酬或已缴纳税款的减少,只有在主管税务机关同意的情况下才相当于税务评估(第 168 条第 2 款 AO)。

2004 年之前,数据通过纸质登记表或自愿以电子方式传输;自 2005 年起,必须通过 ELSTER 系统在线进行预登记。为此,可以直接使用 ELSTER 门户,也可以使用第三方提供商的软件。在 ELSTER 工艺推出之前几年,电子传输就已经成为可能。其基础是“关于通过机械可用数据载体和通过远程数据传输提交纳税申报表的条例”(税务登记数据传输条例 - StADÜV,1998 年 10 月 21 日)。

自2013年1月1日起,电子传输必须经过身份验证。

如果无法以电子方式提交纳税申报表,在某些情况下(困难情况)仍可以以纸质形式提交预付销售税申报表。

30 kWp 推定规定是什么?

据DIHK称,光伏系统的供应商和安装商未来必须区分它们是否是适用零税率的小型系统。

由于30千瓦峰值推定规定,光伏系统的供应商和安装商通常不必告知买方建筑物的使用类型。但是,需要提供文件证明相关系统是低于 30 千瓦峰值 (kWp) 的系统。

目前尚不清楚发票上简单注明购买功率低于 30 kWp 的系统是否足够。

📣 工业、零售和市政的太阳能解决方案

一切都来自单一来源,专为大型停车场的太阳能解决方案而设计。 您可以通过自己的发电为未来提供再融资或反融资。

👨🏻 👩🏻 👴🏻 👵🏻 对于私人家庭

我们来自该地区!我们提供建议、规划并负责安装。我们为您提供有趣的太阳能解决方案。从屋顶到露台再到您的停车位

🎯 对于太阳能工程师、水管工、电工和屋顶工

建议和规划,包括不具约束力的成本估算。 我们为您带来强大的光伏合作伙伴。

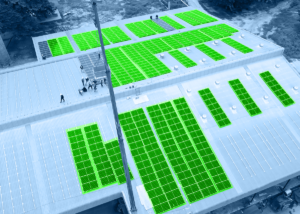

- 仓库、生产车间和工业大厅拥有自己的光伏屋顶系统电源 - 图片:NavinTar|Shutterstock.com

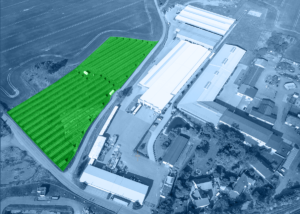

- 拥有室外光伏系统电源的工业厂房 - 图片:Peteri|Shutterstock.com

- 为货运代理和合同物流规划具有光伏解决方案的太阳能系统

- B2B 太阳能系统和光伏解决方案及建议

这就是为什么 Xpert.Solar 为您的光伏系统提供建议、规划和安装:带电力存储的屋顶太阳能系统、太阳能露台和/或太阳能车库!

我很乐意担任您的个人顾问。

您可以通过填写下面的联系表与我联系,或者直接致电+49 89 89 674 804 。

我很期待我们的联合项目。

Xpert.Digital – 康拉德·德军总部

Xpert.Digital 是一个专注于数字化、机械工程、物流/内部物流和光伏的工业中心。

凭借我们的360°业务发展解决方案,我们为知名企业提供从新业务到售后的支持。

市场情报、营销、营销自动化、内容开发、公关、邮件活动、个性化社交媒体和潜在客户培育是我们数字工具的一部分。

您可以通过以下网址了解更多信息: www.xpert.digital – www.xpert.solar – www.xpert.plus