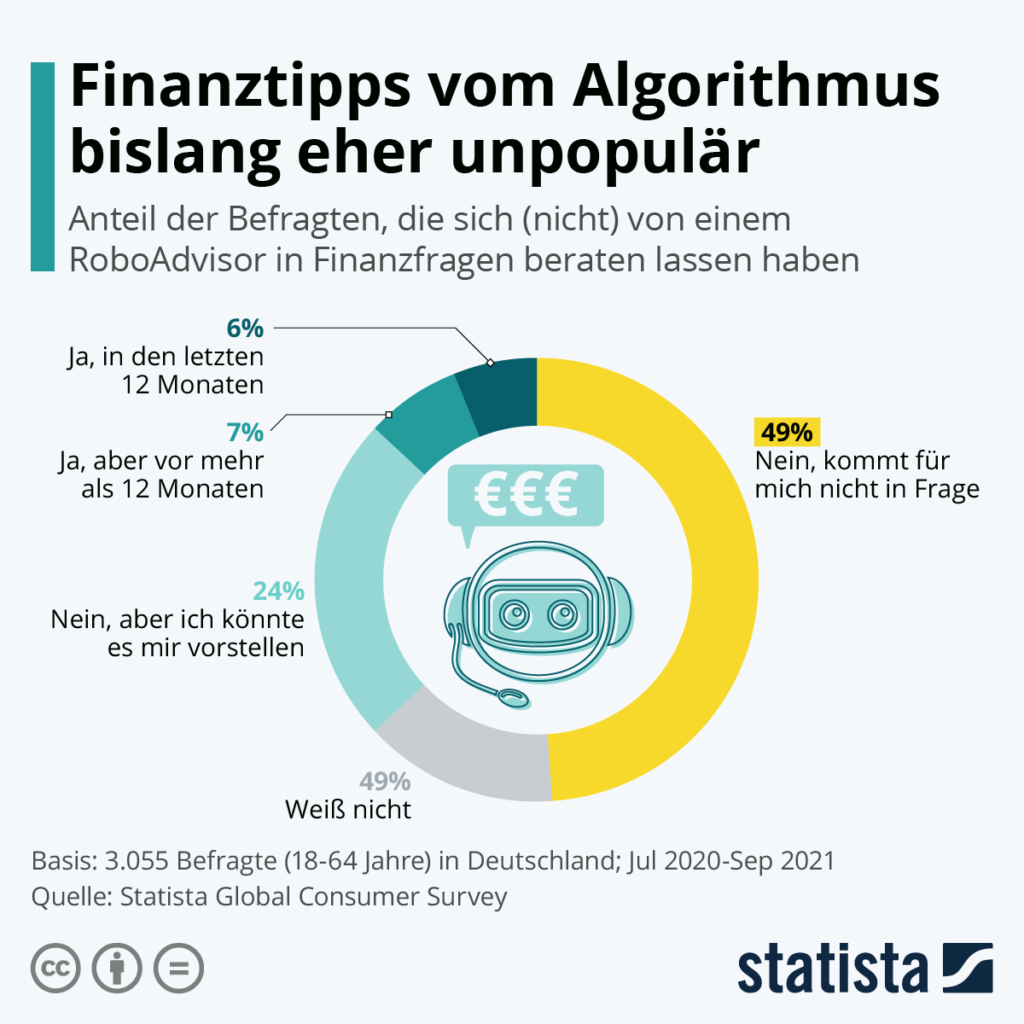

I suggerimenti finanziari forniti dall’algoritmo del robo-advisor sono piuttosto impopolari

Selezione vocale 📢

Pubblicato il: 5 novembre 2021 / Aggiornamento dal: 5 novembre 2021 - Autore: Konrad Wolfenstein

Il 13% degli intervistati in Germania (3.055 intervistati di età compresa tra 18 e 64 anni) si è già rivolto a un roboadvisor finanziario, ma solo poco meno della metà negli ultimi dodici mesi. Ciò significa che la consulenza sugli investimenti digitali e la gestione del portafoglio basata su algoritmi è piuttosto impopolare in questo Paese.

Adatto a:

Diversa è la situazione, ad esempio, in India, Cina e Russia (oltre il 30% ciascuna). Ma sul mercato tedesco c’è ancora spazio per miglioramenti, come mostra il grafico: un intervistato su quattro immagina di ricevere in futuro consulenza su questioni finanziarie da un robo-advisor. E anche gli analisti si aspettano uno sviluppo positivo. Si presume che il volume degli investimenti dei portafogli online automatizzati potrebbe aumentare fino a circa 35 miliardi di euro entro il 2025. Ma niente funziona senza il contatto personale. La combinazione di consulenza personale e assistenza con gli algoritmi è fondamentale.

Servizio finanziario digitale con robo-advisor

Software fintech, business digitale globale moderno e analisi di mercato, app di supporto agli investimenti e trading di azioni online, progettazione concettuale di Robo Advisor – Immagine: Jozsef Bagota|Shutterstock.com

I robo-advisor sono un tipo di consulente finanziario digitale che fornisce consulenza finanziaria o gestione degli investimenti con un intervento umano da moderato a minimo. Offrono consulenza finanziaria digitale basata su regole o algoritmi matematici. Questi algoritmi sono sviluppati da consulenti finanziari, gestori di investimenti e data scientist e codificati in software da programmatori. Questi algoritmi sono gestiti da un software e non richiedono un consulente umano per fornire consulenza finanziaria a un cliente.

Il software utilizza i suoi algoritmi per allocare, gestire e ottimizzare automaticamente le risorse dei clienti per investimenti a breve o lungo termine. I robo-advisor sono classificati in base al livello di personalizzazione, discrezione, coinvolgimento e interazione umana.

Esistono oltre 100 servizi di robo-advisory. La consulenza robotica nella gestione patrimoniale è considerata una svolta nei servizi di gestione patrimoniale precedentemente esclusivi, offrendola a un pubblico più ampio a un costo inferiore rispetto alla tradizionale consulenza umana. I robo-advisor in genere allocano le risorse di un cliente in base alle preferenze di rischio e al rendimento target desiderato. Sebbene i robo-advisor siano in grado di investire il patrimonio dei clienti in molti prodotti di investimento come azioni, obbligazioni, futures, materie prime e immobili, i fondi sono spesso investiti in portafogli ETF. I clienti possono scegliere tra offerte che utilizzano tecniche di asset allocation passiva o stili di gestione patrimoniale attiva.

Mentre i robo-advisori sono molto diffusi negli Stati Uniti, esistono anche in Europa, Australia, India, Canada e Asia. I primi consulenti di Robo sono stati introdotti nel 2008 durante la crisi finanziaria. Nel 2010, l'imprenditore di 30 anni Jon Stein 'Betterment' è stato lanciato e i robo-consulenti sono diventati sempre più popolari. I primi Robo-Advisors sono stati utilizzati come interfaccia online per l'amministrazione e il saldo delle attività dei clienti da parte dei gestori finanziari. La tecnologia Robo-Advisor non era nuova in questo settore, poiché questo tipo di software è stato utilizzato da consulenti e manager finanziari dai primi anni 2000. Ma nel 2008 sono stati resi accessibili al pubblico per la prima volta, che ha dovuto gestire urgentemente le loro attività da soli. Alla fine del 2015, i revisori di robo di quasi 100 aziende hanno gestito $ 60 miliardi in attività dei clienti in tutto il mondo e saranno $ 2 trilioni entro la fine del 2020. Nel giugno 2016, il Robo-Advisor Wealthfront ha annunciato una partnership con il tesoriere dello Stato del Nevada per offrire un piano 529 per il risparmio universitario.

Nel 2015, 8 Securities, con sede a Hong Kong, ha lanciato uno dei primi robo-advisor asiatici in Giappone, seguito nel 2016 da Money Design Co. con il marchio THEO e WealthNavi. Nel 2017, StashAway, con sede a Singapore, ha ricevuto una licenza per i servizi sui mercati dei capitali dall'Autorità monetaria di Singapore. Nel maggio 2020, Webull ha ricevuto l'approvazione della SEC per lanciare un robo-advisor.

Un robo-advisor può essere definito come "un servizio di gestione patrimoniale auto-diretta che offre consulenza automatica di investimento a basso costo e con importi minimi e utilizza algoritmi di gestione del portafoglio". Alcuni robo-advisori hanno un certo livello di interferenza e supervisione umana. Il consiglio di Robo viene anche definito consulenza digitale.

Da un punto di vista legale, il termine "consulente finanziario" si applica a ciascuna struttura che concede consulenza sui titoli. Invece, la maggior parte dei servizi robo-advisor è limitata alla gestione del portafoglio (ovvero la distribuzione dei sistemi alle varie classi di investimento), senza affrontare argomenti come la pianificazione immobiliare e pensionistica e la gestione del flusso di cassa che rientrano anche nell'area della pianificazione finanziaria.

Altri nomi per queste società di tecnologia finanziaria sono "consulenti patrimoniali automatizzati", "gestione automatica degli investimenti", "consulente di investimento online" e "consulente di investimento digitale".

Gli strumenti di robo-advisor utilizzati per gestire i portafogli dei clienti difficilmente differiscono dal software di gestione del portafoglio già ampiamente utilizzato nel settore. La differenza principale sta nel canale di distribuzione. Fino a poco tempo fa, la gestione del portafoglio veniva effettuata quasi esclusivamente da consulenti umani e venduta come pacchetto con altri servizi. Ora i consumatori hanno accesso diretto agli strumenti di gestione del portafoglio, proprio come hanno avuto accesso alle società di intermediazione come Charles Schwab e ai servizi di compravendita di azioni con l’avvento di Internet. I robo-advisor stanno penetrando in nuove aree di business come: B. Decisioni di risparmio sui consumi da parte dei commercianti al dettaglio e pianificazione del pensionamento e del decumulo.

I portafogli offerti dai robo-advisor sono solitamente fondi negoziati in borsa. Tuttavia, alcuni offrono anche portafogli azionari puri.

A causa del costo di acquisizione dei clienti e delle tempistiche ristrette cui devono far fronte i consulenti tradizionali, molti investitori della classe media negli Stati Uniti non sono adeguatamente consigliati o non possono accedere ai servizi di gestione del portafoglio a causa dei requisiti minimi di asset investibili. Il pianificatore finanziario medio ha un importo minimo di investimento di 50.000 dollari, mentre gli importi minimi di investimento per i consulenti robot partono da 500 dollari negli Stati Uniti e 1 sterlina nel Regno Unito. Oltre a importi minimi di asset investibili inferiori rispetto ai tradizionali consulenti umani, i robo-advisor addebitano commissioni tra lo 0,2% e l'1,0% degli asset in gestione, mentre i pianificatori finanziari tradizionali commissioni medie dell'1,35%, secondo un sondaggio condotto da AdvisoryHQ News of assets sotto gestione.

I costi in Germania per i robo-advisor possono essere suddivisi in costi per la gestione patrimoniale, cioè il robo-servizio vero e proprio, e - nel caso dei robo-advisor basati su fondi - costi correnti per i fondi.

Secondo uno studio della Stiftung Warentest dell’agosto 2018, i costi totali per un investitore modello per i fornitori più economici ammontano annualmente a circa lo 0,6% dell’importo dell’investimento. Il robot più costoso del test costa addirittura l’1,87% all’anno. Per fare un confronto: secondo Stiftung Warentest, i fondi misti bilanciati costano in media l'1,92% all'anno. Il solo servizio Robo costa annualmente tra lo 0,39 e l'1,2% dell'importo dell'investimento e di solito comprende anche i costi di custodia e di commutazione.

I costi correnti dei fondi dipendono principalmente dal tipo di fondi che i robo-advisor utilizzano per investire. Gli ETF sono significativamente più economici dei fondi gestiti attivamente.

Negli Stati Uniti, i robo-advisor devono essere consulenti di investimento registrati regolamentati dalla Securities and Exchange Commission; nel Regno Unito, sono regolamentati dalla Financial Conduct Authority.

In Australia, i robo-advisor gestiscono i fondi dei clienti tramite la struttura del conto discrezionale gestito (MDA).

In Germania si distingue tra intermediari finanziari e gestori patrimoniali. La maggior parte dei robo-advisor agiscono come intermediari di investimenti finanziari ai sensi degli articoli 34 e seguenti del Codice del commercio (GewO). Non è possibile riallocare i portafogli dei clienti senza il permesso del cliente. Il più severo articolo 34h del Codice commerciale (GewO) regola la natura della consulenza in materia di investimenti finanziari a pagamento. I Robo-advisor con questa autorizzazione non possono vincolarsi a singoli fornitori e non possono accettare commissioni o altri benefici dai fornitori di prodotti o dalle banche. Alcuni fornitori sono gestori patrimoniali regolamentati e soddisfano i requisiti più severi del § 32 della Legge sulle banche (KWG). Possono attuare direttamente le decisioni di investimento senza che il cliente lo chieda e senza la previa approvazione.

Lancio del primo robo-advisor con Betterment

Betterment è una società di consulenza finanziaria americana che offre servizi di consulenza robotica e gestione della liquidità.

La società ha sede a New York City, è registrata presso la Securities and Exchange Commission e membro dell'Autorità di regolamentazione del settore finanziario. È un consulente per gli investimenti e un broker-dealer registrato.

Il servizio principale dell'azienda è l'investimento mirato automatizzato, che gestisce un portafoglio di fondi azionari e obbligazionari passivi indicizzati. Offre conti di investimento imponibili e con imposte differite, compresi conti pensionistici individuali tradizionali e Roth (IRA). Più recentemente, Betterment ha anche offerto consulenti finanziari e conti correnti e di risparmio come servizi aggiuntivi.

Ad aprile 2021, Betterment aveva un patrimonio in gestione di 29 miliardi di dollari e oltre 650.000 conti clienti.

Betterment è stata fondata a New York City nel 2008 da Jon Stein, un laureato MBA della Columbia Business School, e Eli Broverman, un avvocato della NYU School of Law. Stein e il suo compagno di stanza Sean Owen, un ingegnere informatico di Google, hanno iniziato a costruire la prima piattaforma online per Betterment nel 2008. Per fare ciò, hanno utilizzato un'applicazione Java e un database MySQL su server Apache Tomcat con un design front-end basato su Adobe Flash e Flex. I progetti iniziali del prototipo furono forniti dall'allora fidanzata di Stein, Polina Khentov. Di fronte alla regolamentazione relativa all'avvio di una società finanziaria, Stein ha avviato le trattative nel 2008 per reclutare Eli Broverman, un avvocato specializzato in titoli finanziari che aveva incontrato regolarmente giocando a poker, come co-fondatore.

Broverman e Stein erano pronti a offrire consulenti finanziari online come consulenti di investimento registrati in SEC e hanno deciso di offrire anche servizi di broker per la consulenza dei clienti. Ryan O'Sullivan, un "imprenditore seriale", ha aggiunto un "imprenditore seriale" per costruire il business dei broker per il miglioramento.

Dal 2008 al 2010 il team fondatore ha sviluppato ulteriormente la piattaforma fino al suo lancio sul mercato. Betterment ha ricevuto l'approvazione per l'adesione dalla FINRA. Nel 2009, Anthony Schrauth, un ex collega di Stein, si è unito a Betterment come chief product officer e Owen è stato sostituito da Kiran Keshav del Center for Computational Biology della Columbia University. O'Sullivan ha lasciato il suo ruolo di presidente nel 2010.

Betterment, LLC è stata costituita come società del Delaware il 7 aprile 2009. La società madre di Betterment LLC e Betterment Securities, Betterment Holdings, Inc., è stata costituita nel Delaware il 29 gennaio 2008.

La società è stata consegnata a TechCrunch Disrupt New York nel giugno 2010 e ha vinto il premio "più grande disluttore di New York". Betterment aveva vinto quasi 400 primi clienti entro 24 ore e la società ha iniziato a colloqui con i primi investitori.

Nel dicembre 2010, Betterment ha ricevuto un round di finanziamento di serie A da Bessemer Venture Partners. Nell'ottobre 2012, Menlo Ventures ha raccolto finanziamenti di serie B insieme a Bessemer Venture Partners e Anthemis Group. Nel 2012, la società ha introdotto offerte di prodotti come IRA, depositi automatici, ribilanciamento automatico e consulenza sugli investimenti mirati.

Xpert.Digital – Konrad Wolfenstein

Xpert.Digital è un hub per l'industria con focus su digitalizzazione, ingegneria meccanica, logistica/intralogistica e fotovoltaico.

Con la nostra soluzione di sviluppo aziendale a 360° supportiamo aziende rinomate dal nuovo business al post-vendita.

Market intelligence, smarketing, marketing automation, sviluppo di contenuti, PR, campagne email, social media personalizzati e lead nurturing fanno parte dei nostri strumenti digitali.

Puoi saperne di più su: www.xpert.digital – www.xpert.solar – www.xpert.plus