Pensione Rürup vs. pensione Riester: le differenze e a chi sono adatte | Consulenza e consulenza finanziaria | Suggerimenti per la ricerca e la ricerca

Selezione vocale 📢

Pubblicato il: 1 febbraio 2024 / AGGIORNAMENTO DAL: 1 febbraio 2024 - Autore: Konrad Wolfenstein

🏦💡 Andare in pensione in sicurezza: spiegate le differenze tra le pensioni Riester e Rürup

📊 La previdenza privata in Germania è un argomento complesso che spesso crea confusione. Due dei pilastri più noti di cui si parla più volte in questo ambito sono la pensione Rürup e la pensione Riester. Entrambi offrono vantaggi diversi e sono progettati per gruppi target diversi. In questo articolo analizziamo nel dettaglio le differenze tra la pensione Rürup e la pensione Riester e analizziamo chi è adatto a quale tipo di pensione.

📈 La pensione Rürup

La pensione Rürup, detta anche pensione di base, è stata introdotta nel 2005. Si rivolge principalmente ai lavoratori autonomi e ai liberi professionisti che non beneficiano dei finanziamenti Riester. Tuttavia anche i dipendenti possono beneficiare di questa forma di previdenza. La rendita Rürup è particolarmente interessante grazie ai suoi vantaggi fiscali. I contributi alla rendita Rürup possono essere richiesti come spese speciali. Ciò avviene a un ritmo crescente, che raggiungerà il 100% entro il 2025. Ciò significa che tutti i contributi derivanti dal reddito tassato possono essere detratti dalle tasse fino a un importo massimo. Tuttavia, i prelievi sono imponibili al momento del pensionamento.

Un aspetto centrale della pensione Rürup è il suo impegno rigoroso. Il capitale non può essere ereditato, non può essere preso in prestito, non può essere venduto e non può essere capitalizzato. Ciò garantisce un elevato livello di sicurezza poiché la disposizione non può essere utilizzata in modo improprio per altri scopi. Il pagamento viene effettuato per tutta la vita sotto forma di pensione mensile, a partire non prima del 62° anno di età.

💰 La pensione Riester

La pensione Riester è stata lanciata in risposta alla riforma del sistema pensionistico legale nel 2001. Lo scopo principale è quello di incentivare i dipendenti a investire nella previdenza privata offrendo sussidi statali e vantaggi fiscali. Per ricevere il pieno finanziamento statale è necessario versare il 4% del reddito lordo dell'anno precedente, fino ad un massimo di 2.100 euro annui (indennità comprese).

Una caratteristica principale della pensione Riester è la sua flessibilità. Il capitale risparmiato può essere utilizzato anche per acquistare un immobile ad uso proprio. Inoltre i beni salvati sono sicuri per Hartz IV e possono essere ereditati. Rispetto alla rendita Rürup, la rendita Riester è destinata a un gruppo target più ampio, in particolare alle persone con lavoro dipendente.

🤔 Il confronto

La differenza più evidente tra le rendite Rürup e Riester risiede nel gruppo target e nei vantaggi fiscali. Mentre la rendita Rürup è particolarmente interessante per i lavoratori autonomi e liberi professionisti, la rendita Riester si rivolge ai dipendenti. Da ciò deriva anche la seconda differenza essenziale: la flessibilità nella gestione del capitale risparmiato. La rendita Rürup è molto più rigida e non offre quasi nessuna possibilità di utilizzo flessibile del capitale. La rendita Riester offre invece, grazie alla sua flessibilità, un chiaro vantaggio per chi non vuole il lavoro autonomo e la pianificazione familiare, soprattutto per quanto riguarda l'utilizzo per la proprietà d'abitazione e la sicurezza Hartz IV.

👤 A chi è adatta quale pensione?

🤝 Pensione Rürup

Ideale per lavoratori autonomi e liberi professionisti esclusi da altre forme di finanziamento statale. La pensione Rürup può essere interessante anche per i dipendenti con un reddito elevato perché è deducibile dalle tasse. Chi cerca una rendita sicura e permanente e vuole rinunciare alla flessibilità, troverà nella rendita Rürup la forma di previdenza adatta.

🏡 Pensione Riester

Perfetto per i dipendenti dipendenti che vogliono beneficiare di finanziamenti statali. La rendita Riester offre vantaggi anche alle famiglie, poiché per ogni figlio avente diritto agli assegni familiari vengono previsti assegni aggiuntivi. Chi desidera flessibilità nell'utilizzo del proprio capitale risparmiato, ad esempio per acquistare un immobile, farebbe bene a prendere una rendita Riester.

🔄 Decidere tra la pensione Rürup e la pensione Riester

La decisione tra la rendita Rürup e quella Riester dipende fortemente dalla situazione di vita individuale, dalle circostanze professionali e dalla pianificazione finanziaria. Mentre la rendita Rürup si distingue soprattutto per i vantaggi fiscali e l'elevata sicurezza, la rendita Riester offre ampio sostegno e flessibilità. Entrambi i sistemi hanno la loro giustificazione e integrano il sistema pensionistico tedesco con importanti componenti pensionistiche private. È importante che ciascuno affronti tempestivamente la propria pianificazione previdenziale e sviluppi una strategia su misura per le proprie esigenze personali.

📣 Argomenti simili

- 📈 Rendita Rürup vs. rendita Riester: quale previdenza per la vecchiaia è quella giusta?

- 💼 Previdenza pensionistica in Germania: Rürup e Riester a confronto

- 💰 Vantaggi fiscali: pensione Rürup e pensione Riester nel dettaglio

- 🎯 Focus sui gruppi target: Rürup contro Riester: chi ne trae maggiori vantaggi?

- 🏡 Utilizzo del capitale e flessibilità: pensione Riester vs pensione Rürup

- 🤔 Decisioni sulla previdenza: Rürup o Riester – quale è meglio?

- 👩💼 Lavoratori autonomi e liberi professionisti: la pensione Rürup in primo piano

- 🌟 Finanziamenti statali: pensione Riester come opzione per i dipendenti

- 🏠 Proprietà d'abitazione e previdenza per la vecchiaia: la rendita Riester come possibilità di finanziamento

- 🤝 Previdenza: Rürup o Riester – consigli per prendere una decisione

#️⃣ Hashtag: #previdenza #RürupRente #RiesterRente #vantaggi fiscali #processo decisionale

🏡💼 Pianificare il futuro: come scegliere la giusta previdenza per famiglie e lavoratori

In pratica ciò significa che la scelta della previdenza per la vecchiaia dovrebbe essere valutata attentamente. Ecco alcuni punti che possono aiutare nella decisione:

📈 Pianificazione e flessibilità a lungo termine

Innanzitutto è importante avere una visione a lungo termine della propria vita e della propria situazione professionale. Se siete giovani dipendenti e in futuro progettate di mettere su famiglia e di acquistare una casa, la pensione Riester potrebbe essere particolarmente interessante grazie alle sue possibilità di utilizzo flessibili e alle indennità statali.

I lavoratori autonomi e i liberi professionisti dovrebbero invece prendere in considerazione la rendita Rürup, soprattutto per i vantaggi fiscali che aumentano all’aumentare del reddito. La pensione Rürup può essere una soluzione adatta anche per le persone che hanno un carico fiscale elevato e cercano opportunità di investimento sicure.

💰 Aspetti fiscali e sussidi

Un altro punto importante riguarda gli aspetti fiscali. Poiché il 100% dei contributi alla rendita Rürup può essere detratto come spese speciali, essa offre vantaggi significativi soprattutto per i redditi più alti e per le persone con fasce fiscali più elevate. La rendita Riester si concentra invece sul sostegno statale: gli assegni di base e gli assegni per i figli possono offrire un sostegno interessante soprattutto alle famiglie.

🛡️ Sicurezza vs. flessibilità

Chi apprezza la sicurezza e preferisce una rendita garantita per tutta la vita, troverà nella pensione Rürup un'opzione pensionistica adatta. Le rigide condizioni, come ad esempio l'imposizione successiva o la non ereditarietà del capitale risparmiato, garantiscono che il capitale pensionistico venga utilizzato esclusivamente per la sicurezza della vecchiaia.

La rendita Riester punta invece sulla flessibilità. La possibilità di utilizzare il capitale risparmiato, ad esempio, per acquistare un immobile, lo rende un'opzione di previdenza versatile che supporta anche obiettivi di vita a breve termine.

👨👩👧👦 Mettere in sicurezza la famiglia

La pensione Riester offre una componente interessante per le famiglie grazie agli assegni statali. Per ogni bambino che ha diritto agli assegni familiari viene concesso un sostegno aggiuntivo, il che può rappresentare un vantaggio economico da non sottovalutare, soprattutto per le giovani famiglie.

🏅 Non esiste una raccomandazione generale

In definitiva, non esiste una raccomandazione generale che sia ugualmente adatta a tutti. Scegliere la giusta previdenza per la vecchiaia è una decisione altamente individuale che deve tenere conto di molti fattori: la situazione personale e professionale, il reddito, l'onere fiscale, la pianificazione familiare e la propria propensione al rischio. Indipendentemente dalla scelta della rendita Rürup o Riester, è fondamentale iniziare presto a pianificare il pensionamento. Prima inizi, maggiore sarà il vantaggio dell'interesse composto e meglio potrai garantire il tuo futuro finanziario.

Un attento confronto delle offerte, eventualmente con l’aiuto di un consulente finanziario indipendente, può aiutarti a trovare il piano pensionistico più adatto alla tua situazione di vita. Prendere le giuste precauzioni significa in definitiva essere finanziariamente sicuri in età avanzata e potersi godere la pensione senza doversi preoccupare della propria situazione finanziaria.

📣 Argomenti simili

- 💭 Decisione sulla previdenza: Rürup o Riester – Qual è la scelta migliore?

- 💼 Pianificazione a lungo termine: Rendita Rürup o Rendita Riester – quale fa per voi?

- 💰 Vantaggi fiscali e sussidi: Rürup vs Riester a confronto

- 🏡 Sicurezza o flessibilità: quale piano pensionistico soddisfa le tue esigenze?

- 👨👩👧👦 Sicurezza familiare: la rendita Riester come vantaggio finanziario

- 🧐 Decisioni sulla previdenza: Rürup o Riester – consigli per la scelta

- 📈 Iniziare presto: la chiave per una pianificazione pensionistica di successo

- 👥 Consulenza finanziaria: trovare il modo giusto per pianificare la pensione

- 🤔 Pensione Riester o Pensione Rürup: quale si adatta alla vostra propensione al rischio?

- 💪 Futuro finanziario: comprendere l'importanza della pianificazione pensionistica

#️⃣ Hashtag: #previdenza #RürupRente #RiesterRente #vantaggi fiscali #consulenza finanziaria

Siamo a vostra disposizione: consulenza, pianificazione, implementazione, gestione del progetto

☑️ Supporto per la tua consulenza indipendente in materia di pianificazione finanziaria, consulenza patrimoniale e consulenza sugli investimenti

Sarei felice di fungere da tuo consulente personale.

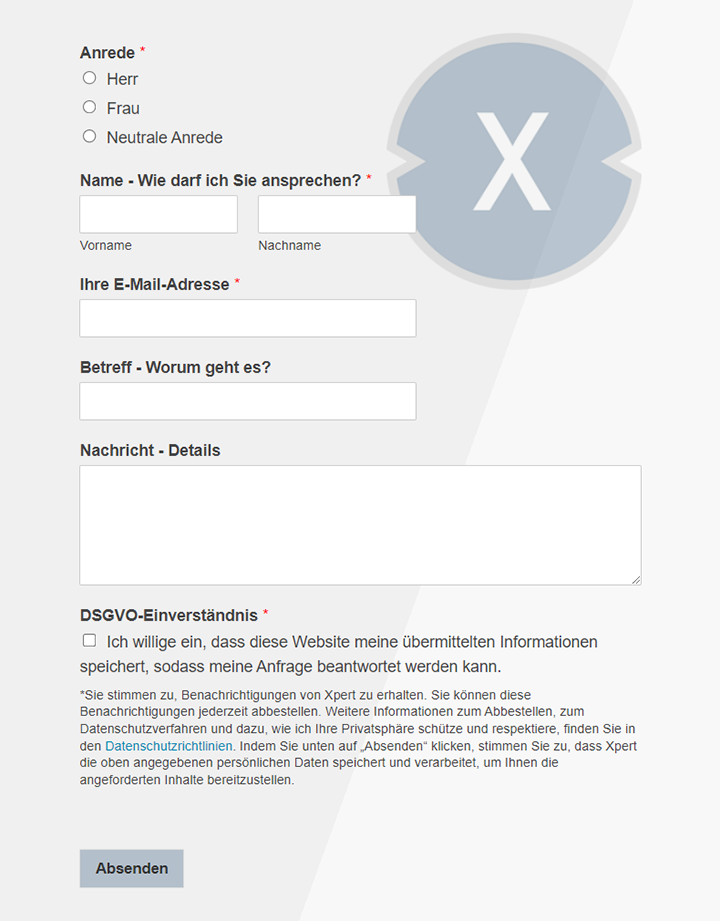

Potete contattarmi compilando il modulo di contatto qui sotto o semplicemente chiamandomi al numero +49 89 89 674 804 (Monaco) .

Non vedo l'ora di iniziare il nostro progetto comune.

Consulenza finanziaria indipendente: individuale e trasparente

🌞🏘️🏠⛱️ Ci occupiamo ogni giorno di progetti edilizi nel settore immobiliare e delle energie rinnovabili.

Sebbene offriamo una vasta gamma di competenze, conosciamo anche i nostri limiti. Abbiamo creato un'area dedicata alla consulenza finanziaria indipendente, in particolare quando si tratta di finanza e finanziamenti. L'offerta comprende anche una pianificazione finanziaria completa, consulenza sugli investimenti e consulenza sulla strategia di investimento.

La gamma di offerte comprende:

- ✅ Previdenza pensionistica

- ✅Pianificazione finanziaria olistica

- ✅Gestione patrimoniale

- ✅ Intermediazione prestiti e soluzioni di finanziamento

Il servizio di consulenza si estende a:

- ✅ Varie opzioni di finanziamento (compresi prestiti, finanziamenti KfW e L-Bank, sovvenzioni e prestiti a termine)

- ✅ Costruire contratti di risparmio

- ✅ Un'ampia gamma di polizze assicurative (a scopo precauzionale, per cose e persone)

- ✅ Opportunità di investimento (fondi, ETF, investimenti, in settori come solare, logistica e immobiliare)

- ✅ Investimenti in depositi giornalieri e a tempo determinato

- ✅ Investire in valute, tramite conti valutari o ETF

- ✅ Investimenti in oro, altri metalli preziosi e materie prime

- ✅ Soluzioni per la previdenza aziendale, pensioni Riester e Rürup, nonché prodotti assicurativi unit-linked e classici

- ✅ Investimenti immobiliari

- ✅Consulenza individuale facoltativa a pagamento

- ✅ Una struttura tariffaria omnicomprensiva per la massima trasparenza dei costi, senza maggiorazioni di vendita o costi nascosti

➡️ Per consigli personali e soluzioni su misura, contattami. Dopo una conversazione introduttiva, io e il mio team ci dedicheremo intensamente alle vostre preoccupazioni.