Urbanizáció Dél-Koreában

Hangválasztás 📢

Megjelent: 2020. szeptember 22. / Frissítés: 2020. szeptember 25. - Szerző: Konrad Wolfenstein

A nagy népsűrűség és az urbanizált lakosság magas aránya (2015-ben 83%) tökéletes környezetet biztosít az online kiskereskedelem fejlődéséhez.

Az 51,4 millió dél-koreai körülbelül fele a fővárosban, Szöulban vagy a szomszédos műholdas városokban él. A nagyobb szöuli terület ezért a legfontosabb nagyvárosi terület.

Dél-Korea legnagyobb városai népesség szerint:

- Szöul – 9,9 millió

- Busan – 3,45 millió

- Incheon – 2,89 millió

- Daegu – 2,47 millió

- Daejeon – 1,5 millió

- Gwangju – 1,5 millió

- Suwon – 1,19 millió

- Ulsan – 1,17 millió

- Changwon – 1,06 millió

- Goyang – 0,99 millió

Japán legnagyobb városainak népesség szerinti összehasonlítása:

- Tokió – 9,56 millió

- Yokohama – 3,74 millió

- Oszaka – 2,73 millió

- Nagoya – 2,32 millió

- Sapporo – 1,97 millió

- Fukuoka – 1,58 millió

- Kobe – 1,53 millió

- Kawasaki – 1,52 millió

- Kiotó – 1,47 millió

- Saitama – 1,3 millió

Németország legnagyobb városai és lakossága Kínához képest:

Dél-Koreában az élelmiszer-szektor a teljes kiskereskedelmi forgalom 23%-át adja. A dél-koreai vásárlók nagyon érzékenyek az élelmiszer-biztonsági kérdésekre, és hajlamosak a médián keresztül tájékozódni ezekről. Egy termék élelmiszerhiányát rossz szemmel nézik, és időbe telik, hogy újra felépüljön az adott termék biztonságába vetett bizalom. Különösen vonzzák őket a márkák, a jó marketing, a vonzó címkézés és csomagolás.

2015 -ben Dél -Koreában 515 hipermarket volt. A hipermarketek teljes forgalma 2016 -ban 38,5 milliárd euró volt, ami 8,8 % -kal több, mint az előző évben. Az élelmiszer -termékek az értékesítés 51 % -áért felelősek. A szegmens növekedése várhatóan csökkenni fog, mivel a piac növekedését az alacsony népesség növekedése korlátozza. A tipikus koreai hipermarketüzletek olyan területekre irányulnak, ahol legalább 150 000 lakos lakosa van. Az új áruházak számos projektjét a kis élelmiszer -kereskedők és a nem kormányzati szervezetek csoportjai tüntetései emelték fel a hagyományos utcai piacok védelme érdekében. A „Kiskereskedelmi ipar fejlesztési törvénye”, amelyet a 2013. januári nyomás alatt vett be, előírja a nagy kiskereskedelmi üzletek bezárását esti órákban és legalább két teljes napon belül.

2016-ban a szupermarketek összértékesítése 27,5 milliárd euró volt, 4,3%-kal több, mint az előző évben. A szupermarket szegmens 84,5%-át az élelmiszertermékek tették ki. A kis- és közepes méretű, önálló tulajdonú szupermarketek adják a szegmens értékesítésének több mint 70%-át. A domináns kiskereskedők tulajdonában lévő nagy szupermarketek 2012 óta stagnáló növekedést tapasztaltak, nagyrészt a hagyományos utcai piacok védelmét szolgáló kormányzati szabályozásoknak köszönhetően.

Az áruházak összértékesítése 2016-ban 21,8 milliárd eurót tett ki, 2,3%-kal több, mint az előző évben. Az értékesítés 10,1%-át élelmiszeripari termékek adták. Az áruházak azonban stagnáló növekedést tapasztaltak az elmúlt években, mivel az online kereskedők gyors terjeszkedése csökkenti a márkák áruházi fogyasztását. Az áruházak valószínűleg továbbra is a kiváló minőségű import prémium termékek vezető kiskereskedelmi csatornái maradnak, beleértve az élelmiszerszektort is. Ezért a szegmens kulcsszereplői jelentős beruházásokat hajtottak végre annak érdekében, hogy a luxusmárkaüzletek és speciális termékek számára további üzlethelyiségeket biztosítsanak. Csökken azonban az élelmiszerek és mezőgazdasági termékek aránya az áruházi értékesítésben.

Alkalmas:

Az online kereskedés erőteljes növekedése komoly kihívássá vált a piacok számára

A fogyasztói életmód változásai az új információs technológiák bevezetésével párosulva az online kiskereskedelem gyors növekedéséhez vezettek az évek során. Emellett a magas népsűrűség és az urbanizált lakosság magas aránya (2015-ben 83%) tökéletes környezetet biztosít az online kiskereskedelem fejlődéséhez.

Alkalmas:

Dél-Korea élelmiszer-önellátási szintje 30% körüli, mivel az ország területének mindössze 18,1%-a alkalmas mezőgazdaságra. Az ország tehát az importtól függ. Ennek mindössze 15,3%-a szántó, 2,2%-a meglévő növénykultúra és 0,6%-a állandó legelő. Évente 12 000 hektárnyi terület tűnik el a városbővítés következtében. Dél-Korea nagymértékben támaszkodik az importra, mivel a helyi készletek önmagukban nem elegendőek, és a fogyasztói igény a minőség és a változatosság iránt folyamatosan növekszik.

Alkalmas:

A vezető piacok a hatékony promóciókra (online kuponok, tagsági programok), az erősebb ügyfélszolgálatra (bolti szolgáltatások, például gyógyszertár, mosoda és posta) és a házhozszállítással történő online vásárlásra törekednek.

Alkalmas:

A következő táblázatok áttekintést nyújtanak a dél-koreai piacok jellemzőiről.

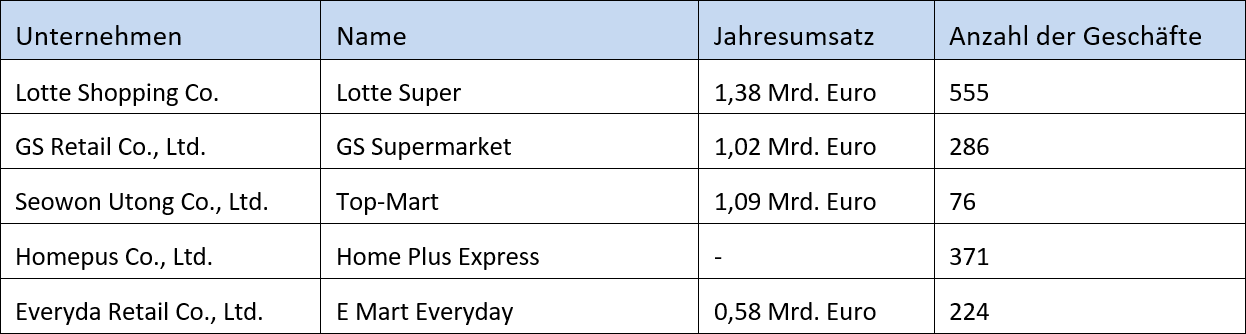

szupermarket

Dél-Korea legnagyobb áruházláncai:

Szupermarketek Dél-Koreában – Forrás: Yearbook of Retail Industry 2016, Korea Chain Store Association (becslések) – Kép: @xpert.digital

Egy tipikus szupermarket jellemzői:

- Eladó terület 300 és 2000 km² között

- Parkolás 5-50 autó számára

- Alkalmazottak 3-15 fő teljes munkaidőben, 1-10 fő részmunkaidős

- Cikkkészlet: 4000-30 000

- Napi forgalom: 7700-15400 euró

- Napi vásárlók száma: 1000-2000

- Vásárlási érték fogyasztónként: 8-16 euró

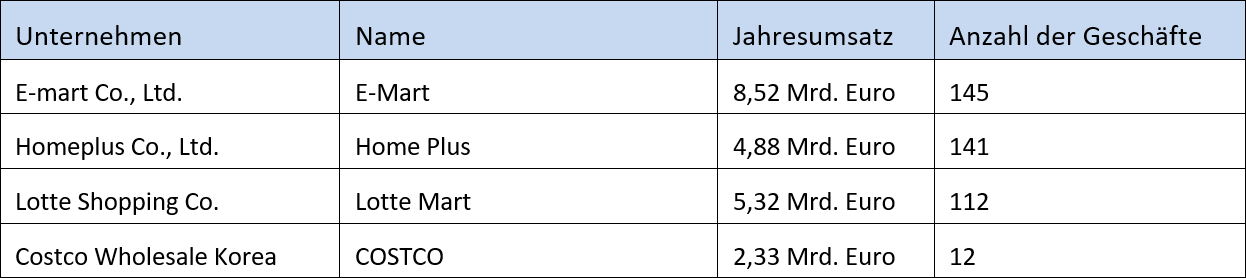

hipermarket

Dél-Korea legnagyobb hipermarketei:

Hipermarketek Dél-Koreában – Forrás: Yearbook of Retail Industry 2016, Korea Chain Store Association (becslések) – Kép: @xpert.digital

Egy tipikus hipermarket jellemzői:

- Eladó terület: 10.000 km²

- Parkolás 500-700 autó számára

- Alkalmazottak 100-150 fő teljes munkaidőben, 5-20 részmunkaidős

- Cikkkészlet: 4000-30 000

- Napi forgalom: 131 000-178 000 euró

- Napi vásárlók száma: 4000-5000

- Vásárlási érték fogyasztónként: 27-40 euró

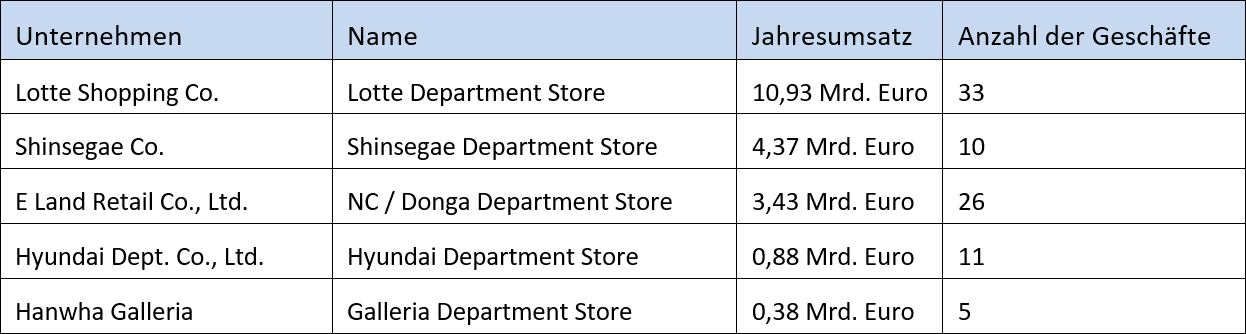

áruház

Dél-Korea legnagyobb áruházai:

Áruházak Dél-Koreában – Forrás: Yearbook of Retail Industry 2016, Korea Chain Store Association (becslések) – Kép: @xpert.digital

Egy tipikus áruház jellemzői:

- Eladási terület: 15 000-60 000 km²

- Parkolás 700-2000 autó számára

- Napi vásárlók száma: 2000-25000

- Vásárlási érték fogyasztónként: 39-77 euró

Jól ismert piacok Dél-Koreában

7-Eleven

A japán 7-Eleven nemzetközi kisbolt-lánc több mint 7000 telephellyel képviselteti magát a dél-koreai piacon.

A Ministop

Ministop egy 1980-ban alapított japán kisbolt-lánc (franchise). Más ilyen típusú láncokkal ellentétben a Ministop integrált konyhát kínál, amelyben szendvicseket és harapnivalókat készítenek. A vendégeknek lehetőségük van a helyszínen étkezni. A Ministop 1990-ben nyitotta meg első fiókját Dél-Koreában. Ma a cégnek 1601 fiókja van országszerte.

Buy The Way

A Buy The Way egy dél-koreai kisbolt-lánc, amely a Lotte 7-Eleven anyavállalat alatt működik. A lánc első fiókjai 1991-ben nyíltak meg Shinchonban, Seodaemun-guban, Szöulban és Sinchonban. 2005-re a vállalat több mint 1000 üzletet üzemeltetett Dél-Koreában.

FamilyMart/CU

A FamilyMart egy japán kisbolt-lánc, amely 1981-ben nyílt meg. Japánban a FamilyMart a harmadik legnagyobb lánc a maga nemében, Dél-Koreában pedig hosszú ideig a legnagyobb lánc. Annak érdekében, hogy a cég saját identitással vagy egyéni azonosító jellel rendelkezzen, a dél-koreai FamilyMartot átnevezték „CU-ra”. Ma a CU-nak 7950 üzlete van Dél-Koreában, amelyek mottója: „Kényelem az Ön számára”.

Lotte Mart

Hypermart – A Lotte Mart a dél-koreai Lotte csoport része, amely Dél-Korea egyik legfontosabb konglomerátuma. Mint ilyen, a Lotte Mart az egyik vezető kiskereskedő az élelmiszerek, ruházati cikkek, elektronikai cikkek és egyéb mindennapi cikkek széles választékával. Az első fióktelepet 1998-ban alapították Szöulban. A Lotte Mart nemzetközi szinten is képviselteti magát 199 fiókkal (2011-ben) Kínában, Vietnamban és Indonéziában.

E-Mart

Hypermart – Az E-Mart Dél-Korea legnagyobb diszkontlánca, amelyet 1993-ban alapított a Shinsegae cégcsoport. 150 telephellyel a 2013-as árbevétel 8,38 milliárd dollár volt, ami 16%-os élelmiszer-kiskereskedelmi piaci részesedést jelent. Dél-Koreában egy online áruház és kilenc nagykereskedelmi piac teszi teljessé a különféle értékesítési csatornákat az országban .

Homeplus

Hypermart – A Homeplus a második legnagyobb dél-koreai diszkontlánc az Emart of the Shinsegae Group mögött. A Homeplusnak országszerte 885 fiókja van, több mint 25 000 alkalmazottal.

Costco Wholesale Korea, Ltd.

Hypermart – A Costco 15 nagyméretű üzlettel rendelkezik Dél-Koreában, ahol élelmiszereket is árulnak más áruk mellett. Az amerikai lánc leányvállalata 1968 óta működik Dél-Koreában.

Lotte Super

Hypermart – Lotte Super Co., Ltd. egy jelentős áruházlánc Dél-Koreában. A céget 2000-ben alapították a Lotte Shopping Co., Ltd. leányvállalataként. alapított.

GS Supermarket

Szupermarket – A GS Supermarket a GS Retail cég tulajdonában lévő vezető áruházlánc Dél-Koreában. A cég további disztribúciós láncai közé tartozik a GS25 (a kisboltok vezető márkája Dél-Koreában), a Watsons (egészségügy és szépség), a Fresh Serve (ételkiszolgálás) és a Parnas Hotel (szálloda).

Lotte Áruház Áruház

– A Lotte Áruház Dél-Korea egyik legnagyobb áruházlánca, Sogong-dongban, Jung-guban, Szöulban, Dél-Koreában található. A Lotte Áruház 1979-ben alakult, és a Lotte Shopping csoport 8 üzletágának egyike. A Lotte további kiskereskedelmi vállalatai közé tartozik a Lotte Mart diszkontlánc és a Lotte Super szupermarketlánc. A Lotte Áruház 31 telephellyel rendelkezik Dél-Koreában, körülbelül 11 000 alkalmazottal.

Shinsegae Áruház áruház

- A Shinsegae egy dél-koreai cégcsoport, amelynek székhelye Szöul, amely az alacsonyabb árszegmensben üzemeltet áruházakat Dél-Koreában Shinsegae Áruház néven a kiváló minőségű árukért és e-mart néven Dél-Koreában. Korea és Kína. A Shinsegae név jelentése Újvilág. A Shinsegae 13 áruházzal rendelkezik Dél-Koreában.

Hyundai Áruház

Áruház – A Hyundai Áruház Dél-Korea három nagy áruházláncának egyike, a Lotte Áruház és a Shinsegae mellett. A láncnak 14 telephelye van, és éves forgalma több mint 340 millió dollár. Az anyavállalat a Hyundai Áruházcsoport.

Németországhoz képest

EHI Retail Institute adatai szerint a németországi szervezett élelmiszer-kiskereskedelem árbevétele 2019-ben 166,0 milliárd euró volt, ebből 74,5 milliárd csak diszkontokból származott. Továbbra is csökken az élelmiszerboltok száma Németországban. 2010-ben még 39 288 élelmiszerbolt működött az országban, hat évvel később már csak 37 682. 2019-ben 37 418 értékesítési pont volt. Bár az élelmiszerboltok kísérleteznek a kis üzletek koncepciójával, a kis hely összességében jelentősen veszít teret. A 2010-es németországi 11 193 (legfeljebb 400 négyzetméteres) élelmiszerboltból tavaly 8550 maradt.

Míg Japánban a teljes lakosság 91,7%-a, Dél-Koreában pedig 83%-a él városi régiókban, addig Németországban ez az arány kevesebb, mint 50%.

Alkalmas:

- A kínálati hiányosságok megszüntetése a vidéki régiókban

- Alapszolgáltatások biztosítása a vidéki régiókban

Nem ugyanaz, de hasonló értékesítési koncepciók segíthetnek.

Alkalmas:

► Vegye fel velem a kapcsolatot, vagy beszéljen velem a LinkedIn-en

A jövő szempontjából az lesz a döntő, hogy hogyan biztosítjuk kulcsfontosságú iparágaink infrastruktúráját!

Három terület különösen fontos itt:

- Digitális intelligencia (digitális átalakítás, internet-hozzáférés, ipar 4.0 és tárgyak internete)

- Autonóm tápegység (CO2-semlegesség, tervezési biztonság, környezetvédelem)

- Intralogisztika/logisztika (teljes automatizálás, áruk és személyek mobilitása)

Az Xpert.Digital a Smart AUDA sorozatból szállítja Önt ide

- Az energiaellátás autonómizálása

- urbanizáció

- Digitális átalakulás

- A folyamatok automatizálása

mindig új információk, amelyeket rendszeresen frissítenek.

Forrás: Szövetségi Élelmiszerügyi és Mezőgazdasági Minisztérium

- enviacon international

- Finanszírozás a Szövetségi Élelmiszerügyi és Mezőgazdasági Minisztériumtól (BMEL)