अमेरिकी सरकार का राजस्व 2023 - टैरिफ और उनकी सीमाएँ: वे वास्तव में आर्थिक रूप से कितने समझदार हैं? - छवि: एक्सपर्ट.डिजिटल

संयुक्त राज्य अमेरिका में टैरिफ: वे वास्तव में राष्ट्रीय बजट के लिए कितने महत्वपूर्ण हैं?

अमेरिकी सरकार के राजस्व के स्रोत के रूप में टैरिफ: उनके महत्व और प्रभाव का विश्लेषण

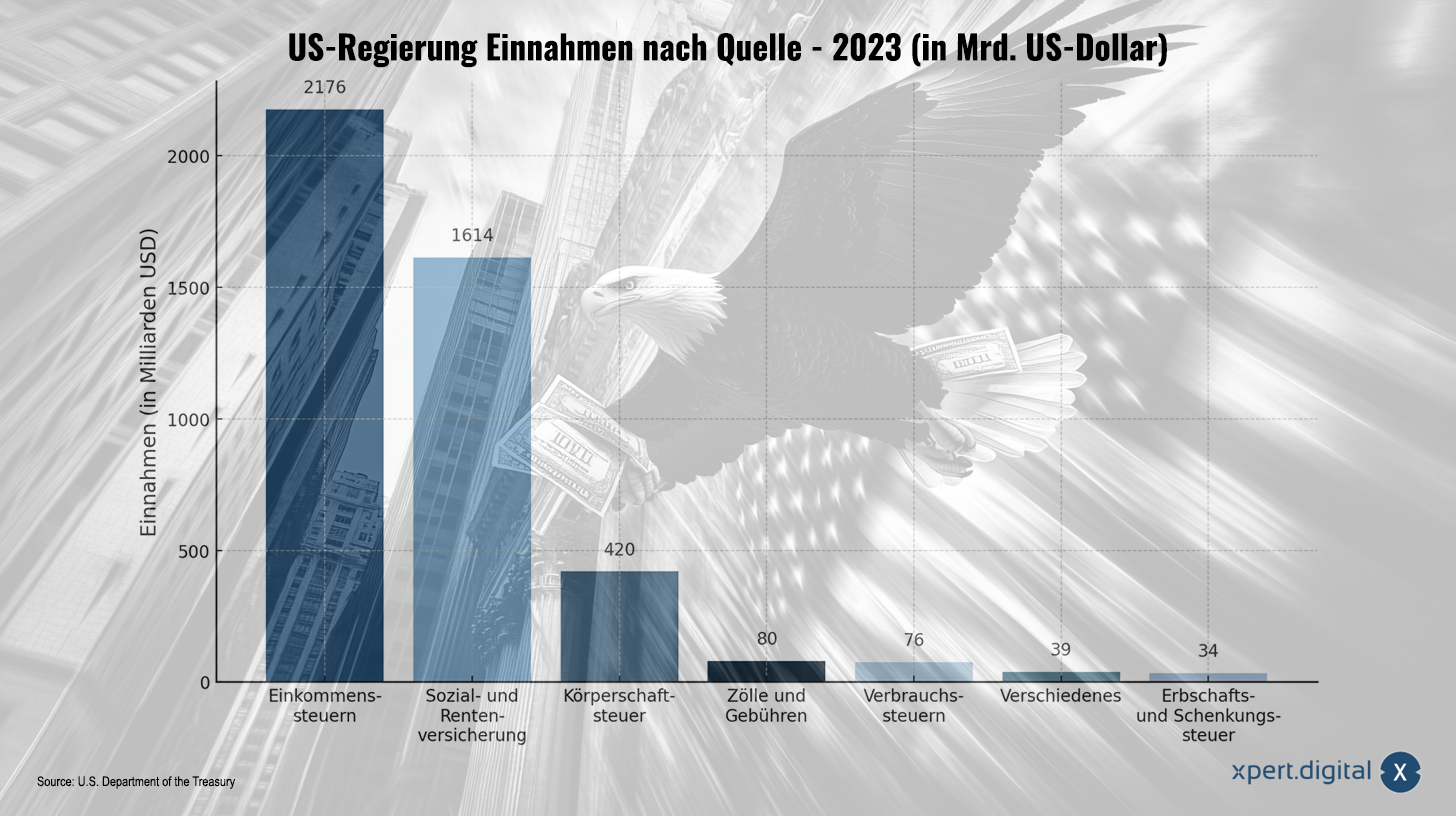

संयुक्त राज्य अमेरिका में सरकारी राजस्व के अन्य स्रोतों की तुलना में टैरिफ एक छोटी भूमिका निभाते हैं। 2023 में, टैरिफ और शुल्क से राजस्व लगभग $80 बिलियन था, जो अमेरिकी सरकार के कुल राजस्व का केवल 1.8% था। तुलना के लिए, उसी वर्ष आयकर से लगभग 2.2 ट्रिलियन डॉलर की आय हुई, जो सभी सरकारी राजस्व का लगभग आधा है। ये आंकड़े स्पष्ट करते हैं कि, वित्तपोषण साधन के रूप में उनके ऐतिहासिक महत्व के बावजूद, टैरिफ अब अमेरिकी बजट में केवल सीमांत भूमिका निभाते हैं।

ट्रम्प के प्रस्ताव और उनकी व्यवहार्यता

डोनाल्ड ट्रम्प ने अपने पूरे राजनीतिक अभियानों में बार-बार टैरिफ के महत्व पर जोर दिया है और उन्हें एक प्रमुख आर्थिक और राजनीतिक उपकरण के रूप में उजागर किया है। उनके सुझाव मध्यम समायोजन से लेकर उग्र विचारों तक थे। उदाहरण के लिए, उन्होंने कर कटौती के वित्तपोषण या ऋण का भुगतान करने के लिए अतिरिक्त सीमा शुल्क राजस्व का उपयोग करने का सुझाव दिया। एक विशेष रूप से विवादास्पद प्रस्ताव में, उन्होंने आयकर को पूरी तरह से टैरिफ से बदलने का विचार भी पेश किया।

हालाँकि, इस विचार की अर्थशास्त्रियों और वित्तीय विशेषज्ञों ने व्यापक आलोचना की। इसका कारण सीमा शुल्क से प्राप्त राजस्व और आयकर से प्राप्त राजस्व के बीच भारी विसंगति है। वास्तव में आयकर को बदलने के लिए अत्यधिक उच्च टैरिफ दरों की आवश्यकता होगी - अनुमान है कि आयकर राजस्व स्तरों से मेल खाने के लिए सभी आयातों पर लगभग 58% से 70% की सार्वभौमिक टैरिफ दर लगाने की आवश्यकता होगी। हालाँकि, ऐसे परिदृश्य को आर्थिक रूप से व्यवहार्य नहीं माना जाता है क्योंकि इसके दूरगामी नकारात्मक परिणाम होंगे।

एक ओर, इतनी ऊंची टैरिफ दर से आयातित वस्तुओं की कीमतों में भारी वृद्धि होगी, जिससे उपभोक्ताओं की क्रय शक्ति पर काफी असर पड़ेगा। दूसरी ओर, इस तरह के टैरिफ से अंतर्राष्ट्रीय व्यापार में भारी गिरावट आ सकती है क्योंकि आयात और निर्यात दोनों गंभीर रूप से प्रतिबंधित हो जाएंगे। इससे न केवल टैरिफ से संभावित राजस्व में कमी आएगी, बल्कि समग्र आर्थिक विकास भी धीमा हो जाएगा।

टैरिफ का आर्थिक प्रभाव

उपभोक्ताओं के लिए लागत

टैरिफ का आम तौर पर उपभोक्ताओं पर सीधा प्रभाव पड़ता है क्योंकि इसके परिणामस्वरूप आयातित वस्तुओं की कीमतें बढ़ जाती हैं। जो कंपनियाँ आयात पर निर्भर रहती हैं वे अक्सर अतिरिक्त लागत का बोझ अंतिम ग्राहकों पर डालती हैं। इसका एक उदाहरण वाशिंग मशीन पर ट्रम्प का पिछला टैरिफ है: अध्ययनों से पता चलता है कि इस उपाय से औसत मूल्य में 12% की वृद्धि हुई। अमेरिकी परिवारों के लिए, इसका मतलब रोजमर्रा की जिंदगी में अतिरिक्त वित्तीय बोझ था।

ऊंची कीमतों का प्रभाव कम आय वाले परिवारों पर विशेष रूप से ध्यान देने योग्य है, क्योंकि उन्हें अपनी आय का एक बड़ा हिस्सा उपभोक्ता वस्तुओं पर खर्च करना पड़ता है। इसका मतलब यह है कि वास्तव में वे जनसंख्या समूह जो पहले से ही आर्थिक रूप से वंचित हैं, ऐसे उपायों का खामियाजा भुगतते हैं।

आर्थिक विकृतियाँ

उच्च टैरिफ भी महत्वपूर्ण आर्थिक विकृतियों का कारण बन सकते हैं। वे आम तौर पर व्यापार की मात्रा कम करते हैं और आयातित वस्तुओं की मात्रा कम करते हैं। हालाँकि इससे अल्पावधि में घरेलू उत्पादों की बिक्री को बढ़ावा मिल सकता है, लेकिन दीर्घावधि में इसके नकारात्मक परिणाम हो सकते हैं। जो कंपनियाँ अंतर्राष्ट्रीय आपूर्ति शृंखलाओं पर निर्भर हैं, उनकी प्रतिस्पर्धात्मकता उच्च आयात लागत के कारण सीमित हो सकती है।

इसके अलावा, उच्च टैरिफ के कारण कंपनियां अतिरिक्त लागत से बचने के लिए अपने उत्पादन स्थलों को विदेश ले जा सकती हैं। बदले में, इससे अमेरिका में नौकरियाँ ख़तरे में पड़ सकती हैं और आर्थिक विकास धीमा हो सकता है।

प्रतिशोध और व्यापार युद्ध

"प्रतिशोध" अंग्रेजी से एक शब्द है और इसका शाब्दिक अर्थ है "प्रतिशोध" या "काउंटर -स्ट्रोक"। प्रतिशोध का उपयोग अक्सर अंतर्राष्ट्रीय वाणिज्यिक कानून में किया जाता है। इसका मतलब है कि एक देश (या यूरोपीय संघ जैसी आर्थिक इकाई) - उदा। B. रीति -रिवाजों के कारण या आयात करने वाले प्रतिबंधों के कारण - किसी अन्य देश पर, संरक्षणवाद, अनुचित व्यापार प्रथाओं या व्यापार समझौतों के लिए चोटों के जवाब में।

उदाहरण: यदि कोई देश अवैध रूप से अपने आयात टैरिफ को बढ़ाता है, तो प्रभावित देश भी प्रतिशोध के रूप में पूर्व के कुछ उत्पादों के लिए टैरिफ बढ़ा सकता है।

उच्च टैरिफ का एक और जोखिम अन्य देशों के संभावित जवाबी उपाय हैं। जब कोई देश अपने आयात शुल्क बढ़ाता है, तो व्यापारिक भागीदार अक्सर उस देश के निर्यात पर प्रति-टैरिफ के साथ प्रतिक्रिया करते हैं। यह एक व्यापार युद्ध में बदल सकता है जिसमें दोनों पक्षों को आर्थिक नुकसान उठाना पड़ेगा।

इसका एक प्रमुख उदाहरण ट्रम्प के राष्ट्रपति काल के दौरान अमेरिका और चीन के बीच व्यापार संघर्ष है। दोनों देशों ने विभिन्न उत्पादों पर उच्च टैरिफ लगाया। इसका परिणाम न केवल दोनों देशों में उपभोक्ताओं और व्यवसायों के लिए बढ़ती कीमतें थीं, बल्कि वैश्विक आर्थिक विकास में मंदी भी थी।

राजस्व के स्रोत के रूप में टैरिफ की सीमित भूमिका

विश्लेषण से स्पष्ट रूप से पता चलता है कि टैरिफ अमेरिकी सरकार के राजस्व के मुख्य स्रोत के रूप में आयकर का उपयुक्त विकल्प नहीं है। उनकी आय तुलनात्मक रूप से कम है और राज्य के बजट की जरूरतों को पूरा करने के लिए पर्याप्त नहीं है। वे महत्वपूर्ण आर्थिक दुष्प्रभावों से भी जुड़े हैं।

जबकि ट्रम्प ने टैरिफ को अपनी आर्थिक नीति के केंद्रीय तत्व के रूप में देखा है, उनकी वास्तविक प्रभावशीलता सीमित है। यद्यपि वे कुछ स्थितियों में एक नियंत्रण उपकरण के रूप में काम कर सकते हैं - उदाहरण के लिए कुछ उद्योगों की रक्षा करने या घरेलू उत्पादन को बढ़ावा देने के लिए - आय के एक विश्वसनीय स्रोत के रूप में उनकी भूमिका गंभीर रूप से सीमित है।

ऐतिहासिक परिप्रेक्ष्य: सीमा शुल्क नीति का विकास

संयुक्त राज्य अमेरिका में टैरिफ का एक लंबा इतिहास रहा है और विशेष रूप से 19वीं शताब्दी में, उन्होंने सरकारी वित्तपोषण में केंद्रीय भूमिका निभाई। वास्तव में, 1913 में आयकर लागू होने से पहले, वे संघीय सरकार के राजस्व का सबसे महत्वपूर्ण स्रोत थे। उस समय उन्होंने न केवल राजकोषीय उद्देश्यों की पूर्ति की, बल्कि घरेलू उद्योगों को विदेशी प्रतिस्पर्धा से भी बचाया।

हालाँकि, बढ़ते वैश्वीकरण और अंतर्राष्ट्रीय व्यापार की वृद्धि के साथ, टैरिफ का अर्थ महत्वपूर्ण रूप से बदल गया है। आज वे अक्सर आर्थिक दक्षता और राजनीतिक उद्देश्यों के बीच फंसे रहते हैं। जबकि कुछ राजनेता - ट्रम्प जैसे - उन्हें राष्ट्रीय हितों को आगे बढ़ाने के तरीके के रूप में देखते हैं, अर्थशास्त्री अक्सर व्यापार और समृद्धि पर उनके नकारात्मक प्रभाव पर जोर देते हैं।

टैरिफ एक सीमित उपकरण हैं

टैरिफ एक जटिल आर्थिक उपकरण है जिसमें संयुक्त राज्य अमेरिका जैसी आधुनिक अर्थव्यवस्थाओं के लिए राजस्व स्रोत के रूप में सीमित क्षमता है। उनके परिचय या वृद्धि पर हमेशा सावधानीपूर्वक विचार किया जाना चाहिए क्योंकि उपभोक्ताओं, व्यवसायों और अंतर्राष्ट्रीय व्यापार के लिए उनके दूरगामी परिणाम हो सकते हैं।

आयकर के स्थान पर टैरिफ का उपयोग करने का ट्रम्प का विचार राजनीतिक रूप से लोकप्रिय लग सकता है, लेकिन यह न तो व्यावहारिक है और न ही आर्थिक रूप से व्यवहार्य है। इसके बजाय, सरकारों को ऐसे संतुलित समाधानों की तलाश करनी चाहिए जो राजकोषीय स्थिरता सुनिश्चित करें और आर्थिक विकास को बढ़ावा दें - नागरिकों और व्यवसायों के लिए अनावश्यक बोझ पैदा किए बिना।

तेजी से वैश्वीकृत होती दुनिया में, अंतर्राष्ट्रीय व्यापार की माँगों के साथ राष्ट्रीय हितों को संतुलित करना नीति निर्माताओं के लिए एक चुनौती बनी हुई है। टैरिफ के बारे में चर्चा आधुनिक आर्थिक नीति में तनाव के क्षेत्रों का उदाहरण देती है: संरक्षणवाद और मुक्त व्यापार के बीच, अल्पकालिक राजनीतिक लाभ और दीर्घकालिक आर्थिक समृद्धि के बीच।

के लिए उपयुक्त: