Les conseils financiers de l’algorithme du robot-conseiller sont plutôt impopulaires

Sélection de voix 📢

Publié le: 5 novembre 2021 / mise à jour du: 5 novembre 2021 - Auteur: Konrad Wolfenstein

Conseils financiers Les robots-conseillers ne le sont probablement pas – Image : KPDMedia|Shutterstock.com

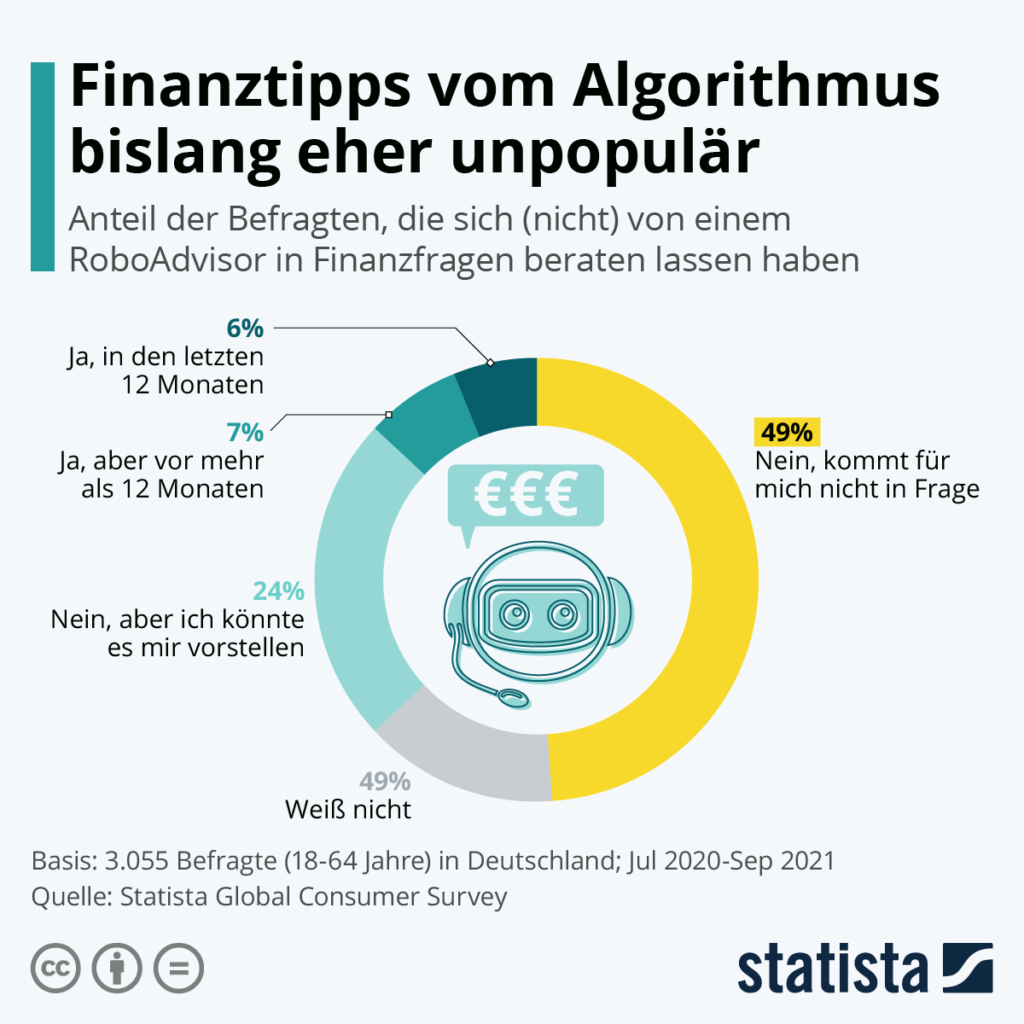

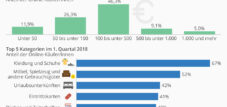

En Allemagne, 13 pour cent des personnes interrogées (3 055 personnes âgées de 18 à 64 ans) ont déjà demandé conseil à un conseiller financier automatisé - mais seulement un peu moins de la moitié d'entre elles au cours des douze derniers mois. Cela signifie que le conseil en investissement numérique et la gestion de portefeuille basée sur des algorithmes sont plutôt impopulaires dans ce pays.

Convient à:

La situation est différente, par exemple en Inde, en Chine et en Russie (plus de 30 pour cent chacun). Mais il y a encore des progrès à faire sur le marché allemand, comme le montre le graphique : une personne interrogée sur quatre peut imaginer recevoir à l'avenir des conseils sur des questions financières auprès d'un robot-conseiller. Et les analystes s’attendent également à une évolution positive. Ils estiment que le volume d’investissement dans les portefeuilles en ligne automatisés pourrait atteindre environ 35 milliards d’euros d’ici 2025. Mais rien ne fonctionne sans contact personnel. La combinaison de conseils personnalisés et d’assistance-conseil avec les algorithmes est cruciale.

Service financier numérique avec robot-conseiller

Logiciel Fintech, analyse des activités et des marchés mondiaux numériques modernes, applications d'aide à la négociation d'actions et à l'investissement en ligne, conception du concept Robo Advisor – Image : Jozsef Bagota | Shutterstock.com

Les robots-conseillers sont un type de conseiller financier numérique qui fournit des conseils financiers ou une gestion des investissements avec une intervention humaine modérée à minime. Ils proposent des conseils financiers numériques basés sur des règles mathématiques ou des algorithmes. Ces algorithmes sont développés par des conseillers financiers, des gestionnaires de placements et des data scientists et codés dans des logiciels par des programmeurs. Ces algorithmes sont exécutés par logiciel et ne nécessitent pas qu'un conseiller humain fournisse des conseils financiers à un client.

Le logiciel utilise ses algorithmes pour allouer, gérer et optimiser automatiquement les actifs des clients pour des investissements à court ou à long terme. Les robots-conseillers sont classés en fonction du niveau de personnalisation, de discrétion, d'implication et d'interaction humaine.

Il existe plus de 100 services de conseil en robotique. Les conseils robotisés en matière de gestion de patrimoine sont considérés comme une percée dans les services de gestion de patrimoine auparavant exclusifs, les offrant à un public plus large à un coût inférieur aux conseils humains traditionnels. Les robots-conseillers répartissent généralement les actifs d'un client en fonction de ses préférences en matière de risque et du rendement cible souhaité. Bien que les robots-conseillers soient en mesure d'investir les actifs des clients dans de nombreux produits d'investissement tels que les actions, les obligations, les contrats à terme, les matières premières et l'immobilier, les fonds sont souvent investis dans des portefeuilles ETF. Les clients peuvent choisir entre des offres utilisant des techniques d'allocation d'actifs passives ou des styles de gestion d'actifs actifs.

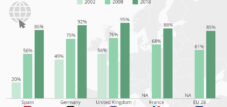

Bien que les robo-conseillers soient les plus répandus aux États-Unis, ils existent également en Europe, en Australie, en Inde, au Canada et en Asie. Les premiers conseillers robo ont été introduits en 2008 pendant la crise financière. En 2010, l'entrepreneur de 30 ans, Jon Stein 'Betterment, a été lancé et les robo-conseillers sont devenus de plus en plus populaires. Les premiers robo-conseillers ont été utilisés comme interface en ligne pour l'administration et l'équilibre des actifs des clients par les gestionnaires financiers. La technologie des robo-conseillers n'était pas nouvelle dans ce domaine, depuis que ce type de logiciel a été utilisé par les conseillers et les gestionnaires financiers depuis le début des années 2000. Mais en 2008, ils ont été rendus accessibles au grand public pour la première fois, qui devaient urgencement gérer leurs actifs eux-mêmes. Fin 2015, les robo-conseillers de près de 100 entreprises ont géré 60 milliards de dollars en actifs clients dans le monde, et il sera de 2 billions de dollars d'ici la fin de 2020. En juin 2016, le robo-adversor Wealthfront a annoncé un partenariat avec le trésorier de l'État du Nevada pour offrir un plan de 529 pour l'épargne des collèges.

En 2015, 8 Securities, basée à Hong Kong, a lancé au Japon l'un des premiers robots-conseillers d'Asie, suivi en 2016 par Money Design Co. sous les marques THEO et WealthNavi. En 2017, StashAway, basée à Singapour, a reçu une licence de services sur les marchés des capitaux de l'Autorité monétaire de Singapour. En mai 2020, Webull a reçu l'approbation de la SEC pour lancer un robot-conseiller.

Un robot-conseiller peut être défini comme «un service de gestion des actifs autodirigé qui offre des conseils d'investissement automatisés à faible coût et avec des montants minimaux faibles et utilise des algorithmes de gestion de portefeuille». Certains robo-conseillers ont un certain niveau d'interférence humaine et de supervision. Les conseils Robo sont également appelés conseils numériques.

D'un point de vue juridique, le terme «conseiller financier» s'applique à chaque établissement qui donne des conseils sur les titres. Au lieu de cela, la plupart des services robo-conseillers sont limités à la gestion du portefeuille (c'est-à-dire la distribution des systèmes aux différentes classes de placement), sans traiter de sujets tels que la planification de la succession et de la retraite et la gestion des flux de trésorerie qui appartiennent également dans le domaine de la planification financière.

Les autres noms de ces sociétés de technologie financière sont les «consultants en actifs automatisés», la «gestion automatisée des investissements», le «consultant en ligne des investissements» et le «consultant en investissement numérique».

Les outils de robot-conseiller qu’ils utilisent pour gérer les portefeuilles clients ne diffèrent guère des logiciels de gestion de portefeuille déjà largement utilisés dans le secteur. La principale différence réside dans le canal de distribution. Jusqu'à récemment, la gestion de portefeuille était assurée presque exclusivement par des conseillers humains et vendue sous forme de package avec d'autres services. Désormais, les consommateurs ont un accès direct aux outils de gestion de portefeuille, tout comme ils ont eu accès à des maisons de courtage comme Charles Schwab et à des services de négociation d'actions avec l'avènement d'Internet. Les robots-conseillers pénètrent de nouveaux domaines d’activité tels que : B. les décisions d'économie de consommation des détaillants et la planification de la retraite et du décaissement.

Les portefeuilles proposés par les robots-conseillers sont généralement des fonds négociés en bourse. Cependant, certains proposent également des portefeuilles purement boursiers.

En raison du coût d’acquisition de clients et des contraintes de temps auxquelles sont confrontés les conseillers traditionnels, de nombreux investisseurs de la classe moyenne aux États-Unis sont sous-conseillés ou ne peuvent pas accéder aux services de gestion de portefeuille en raison des exigences minimales en matière d’actifs à investir. Le planificateur financier moyen a un montant d'investissement minimum de 50 000 $, tandis que les montants d'investissement minimum pour les robots-conseillers commencent à 500 $ aux États-Unis et à 1 £ au Royaume-Uni. En plus de montants d'actifs minimum à investir inférieurs à ceux des conseillers humains traditionnels, les robots-conseillers facturent des frais compris entre 0,2 % et 1,0 % des actifs sous gestion, tandis que les planificateurs financiers traditionnels ont des frais moyens de 1,35 %, selon une enquête menée par AdvisoryHQ News of Assets. sous gestion.

Les coûts en Allemagne pour les robots-conseillers peuvent être divisés en coûts de gestion d'actifs, c'est-à-dire le service robot lui-même, et - dans le cas des robots-conseillers basés sur des fonds - en coûts permanents pour les fonds.

Selon une étude de la Stiftung Warentest d'août 2018, les coûts totaux pour un investisseur modèle pour les prestataires les moins chers s'élèvent à environ 0,6 % du montant de l'investissement annuel. Le robot le plus cher du test coûte même 1,87 % par an. A titre de comparaison : selon la Stiftung Warentest, les fonds mixtes équilibrés coûtent en moyenne 1,92 % par an. Le service robotique coûte à lui seul entre 0,39 et 1,2 % du montant de l'investissement par an et comprend généralement également les frais de garde et de changement.

Les frais courants du fonds dépendent principalement du type de fonds que les robots-conseillers utilisent pour investir. Les ETF sont nettement moins chers que les fonds gérés activement.

Aux États-Unis, les robots-conseillers doivent être des conseillers en investissement enregistrés et réglementés par la Securities and Exchange Commission ; au Royaume-Uni, ils sont réglementés par la Financial Conduct Authority.

En Australie, les robots-conseillers gèrent les fonds des clients via la structure de compte discrétionnaire géré (MDA).

En Allemagne, une distinction est faite entre les intermédiaires en placements financiers et les gestionnaires d'actifs. La plupart des robots-conseillers agissent en tant qu'intermédiaires en investissements financiers conformément aux articles 34 et suivants du Code de commerce (GewO). Vous ne pouvez pas réaffecter les portefeuilles clients sans l'autorisation du client. L'article 34h, plus strict, du Code de commerce (GewO) réglemente la nature des conseils en investissement financier rémunérés. Les robots-conseillers disposant de cette autorisation ne peuvent pas se lier à des fournisseurs individuels et ne peuvent pas accepter de commissions ou d'autres avantages de la part de fournisseurs de produits ou de banques. Certains prestataires sont des gestionnaires de fortune réglementés et satisfont aux exigences plus strictes de l'article 32 de la loi sur les banques (KWG). Ils sont autorisés à mettre en œuvre directement les décisions d'investissement sans y être invités par le client ni avoir à obtenir une approbation préalable.

Lancement du premier robot-conseiller avec Betterment

Betterment est une société américaine de conseil financier qui propose des services de conseil automatisé et de gestion de trésorerie.

La société est basée à New York, enregistrée auprès de la Securities and Exchange Commission et membre de la Financial Industry Regulatory Authority. Il s'agit d'un conseiller en investissement et d'un courtier enregistré.

Le service principal de la société est l'investissement ciblé automatisé, qui gère un portefeuille de fonds d'actions et d'obligations indiciels passifs. Il propose des comptes d'investissement imposables et à impôt différé, y compris des comptes de retraite individuels (IRA) traditionnels et Roth. Plus récemment, Betterment a également proposé des conseillers financiers et des comptes chèques et d'épargne comme services supplémentaires.

En avril 2021, Betterment comptait 29 milliards de dollars d'actifs sous gestion et plus de 650 000 comptes clients.

Betterment a été fondée à New York en 2008 par Jon Stein, diplômé d'un MBA de la Columbia Business School, et Eli Broverman, avocat de la NYU School of Law. Stein et son colocataire Sean Owen, ingénieur logiciel chez Google, ont commencé à créer la première plateforme en ligne pour Betterment en 2008. Pour ce faire, ils ont utilisé une application Java et une base de données MySQL sur des serveurs Apache Tomcat avec une conception frontale basée sur Adobe Flash et Flex. Les premiers prototypes ont été fournis par Polina Khentov, alors petite amie de Stein. Confronté à la réglementation liée à la création d'une société financière, Stein a entamé des négociations en 2008 pour recruter Eli Broverman, un avocat en valeurs mobilières qu'il avait rencontré lors de parties de poker régulières, en tant que co-fondateur.

Broverman et Stein étaient prêts à proposer des consultants en finance en ligne en tant que consultants en placement enregistrés par la SEC et ont décidé d'offrir également des services de concessionnaires de courtiers pour les conseils des clients. Ryan O'Sullivan, un «entrepreneur en série», a ajouté un «entrepreneur en série» pour développer le concessionnaire du courtier de Betterment.

De 2008 à 2010, l’équipe fondatrice a développé la plateforme jusqu’à son lancement sur le marché. Betterment a reçu l’approbation d’adhésion de la FINRA. En 2009, Anthony Schrauth, un ancien collègue de Stein, a rejoint Betterment en tant que directeur des produits, et Owen a été remplacé par Kiran Keshav du Center for Computational Biology de l'Université de Columbia. O'Sullivan a quitté son poste de président en 2010.

Betterment, LLC a été constituée en société du Delaware le 7 avril 2009. La société mère de Betterment LLC et Betterment Securities, Betterment Holdings, Inc., a été constituée dans le Delaware le 29 janvier 2008.

L'entreprise a été présentée à TechCrunch Disrupt New York en juin 2010 et a remporté le prix du «Biggest New York Disruptor». Betterment avait remporté près de 400 premiers clients dans les 24 heures, et la société a commencé les pourparlers avec les premiers investisseurs.

En décembre 2010, Betterment a reçu une ronde de financement de série A de Bessemer Venture Partners. En octobre 2012, Menlo Ventures a levé un financement de série B aux côtés de Bessemer Venture Partners et d'Anthemis Group. En 2012, la société avait introduit des offres de produits telles que les IRA, les dépôts automatiques, le rééquilibrage automatique et des conseils en investissement ciblés.

Xpert.Digital – Konrad Wolfenstein

Xpert.Digital est une plateforme industrielle axée sur la numérisation, la construction mécanique, la logistique/intralogistique et le photovoltaïque.

Avec notre solution de développement commercial à 360°, nous accompagnons des entreprises de renom depuis les nouvelles affaires jusqu'à l'après-vente.

L'intelligence de marché, le smarketing, l'automatisation du marketing, le développement de contenu, les relations publiques, les campagnes de courrier électronique, les médias sociaux personnalisés et le lead nurturing font partie de nos outils numériques.

Vous pouvez en savoir plus sur : www.xpert.digital – www.xpert.solar – www.xpert.plus