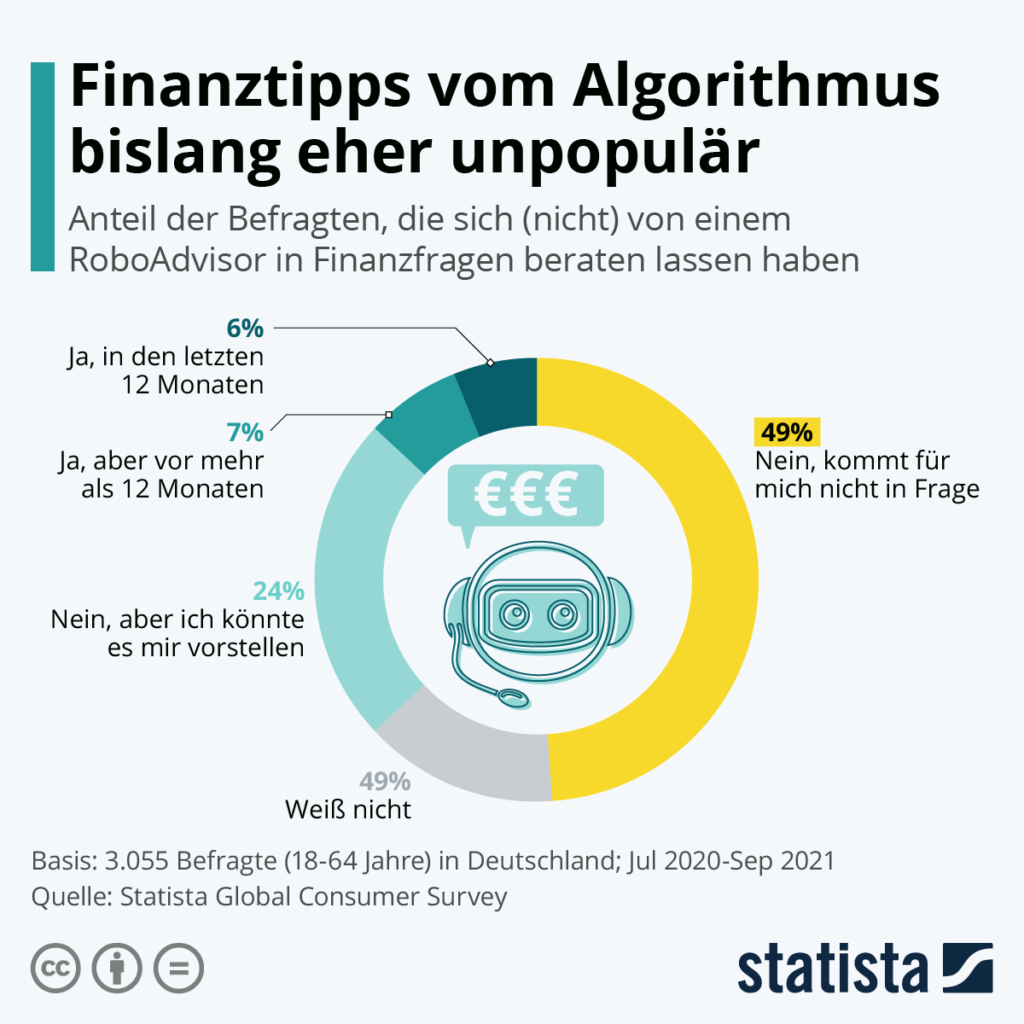

Finanční tipy z algoritmu robo-advisor jsou spíše nepopulární

Výběr hlasu 📢

Publikováno dne: 5. listopadu 2021 / Aktualizace od: 5. listopadu 2021 - Autor: Konrad Wolfenstein

13 procent lidí dotázaných v Německu (3 055 respondentů ve věku 18 až 64 let) již požádalo o radu finančního roboporadce – ale jen o něco méně než polovina z nich za posledních dvanáct měsíců. To znamená, že digitální investiční poradenství a správa portfolia založená na algoritmech je v této zemi spíše nepopulární.

Vhodné pro:

Jiná situace je například v Indii, Číně a Rusku (po 30 procentech). Na německém trhu je ale stále co zlepšovat, jak ukazuje graf: každý čtvrtý dotázaný si umí představit, že by mu v budoucnu ve finančních záležitostech radil robo-poradce. A pozitivní vývoj očekávají i analytici. Předpokládají, že objem investic do automatizovaných online portfolií by se mohl do roku 2025 zvýšit na zhruba 35 miliard eur. Bez osobního kontaktu ale nic nefunguje. Klíčová je kombinace osobního poradenství a poradenské pomoci s algoritmy.

Digitální finanční služba s robo-poradcem

Fintech Software, Moderní digitální globální podnikání a analýza trhu, Online obchodování s akciemi a investiční pomocné aplikace, Robo Advisor Concept Design – Obrázek: Jozsef Bagota|Shutterstock.com

Robo-poradci jsou typem digitálního finančního poradce, který poskytuje finanční poradenství nebo správu investic s mírným až minimálním lidským zásahem. Nabízejí digitální finanční poradenství založené na matematických pravidlech nebo algoritmech. Tyto algoritmy vyvíjejí finanční poradci, investiční manažeři a datoví vědci a programátoři je kódují do softwaru. Tyto algoritmy jsou provozovány softwarově a nevyžadují lidského poradce, který by zákazníkovi poskytoval finanční poradenství.

Software využívá své algoritmy k automatickému přidělování, správě a optimalizaci aktiv klientů pro krátkodobé nebo dlouhodobé investice. Robo-poradci jsou kategorizováni na základě úrovně personalizace, diskrétnosti, zapojení a lidské interakce.

Existuje více než 100 robo-poradenských služeb. Robo-poradenství v oblasti správy majetku je považováno za průlom v dříve exkluzivních službách správy majetku a nabízí je širšímu publiku za nižší cenu než tradiční lidské poradenství. Robo-poradci obvykle přidělují klientova aktiva na základě rizikových preferencí a požadovaného cílového výnosu. Přestože robo-poradci jsou schopni investovat klientská aktiva do mnoha investičních produktů, jako jsou akcie, dluhopisy, futures, komodity a nemovitosti, prostředky jsou často investovány do portfolií ETF. Zákazníci si mohou vybrat mezi nabídkami využívajícími techniky pasivní alokace aktiv nebo aktivní styly správy aktiv.

Zatímco robo-poradci jsou ve Spojených státech nejvíce rozšířeni, existují také v Evropě, Austrálii, Indii, Kanadě a Asii. První poradci Robo byli představeni v roce 2008 během finanční krize. V roce 2010 se spustil 30letý podnikatel Jon Stein 'Betterment' a robo-poradci se stali stále populárnějším. První robo-poradci byli použity jako online rozhraní pro správu a zůstatek aktiv zákazníků finančními manažery. Technologie Robo-Advisor nebyla v této oblasti nová, protože tento typ softwaru používali finanční poradci a manažeři od počátku roku 2000. V roce 2008 však byli poprvé zpřístupněni široké veřejnosti, což muselo naléhavě řídit své aktiva. Na konci roku 2015 spravovali robo-poradci z téměř 100 společností na po celém světě 60 miliard dolarů v aktivech zákazníků a do konce roku 2020 to bude 2 bilion dolarů. V červnu 2016 oznámil robo-poradce WealthFront partnerství s pokladníkem státu Nevada, který nabídl plán 529 pro úspory na vysoké škole.

V roce 2015 spustila společnost 8 Securities se sídlem v Hong Kongu jednoho z prvních asijských robo-poradců v Japonsku, v roce 2016 následovala společnost Money Design Co. pod značkou THEO a WealthNavi. V roce 2017 získala společnost StashAway se sídlem v Singapuru licenci na služby kapitálových trhů od singapurského měnového úřadu. V květnu 2020 obdržel Webull souhlas SEC se spuštěním robo-poradce.

Robo-poradce lze definovat jako „samostatně zaměřenou službu správy aktiv, která nabízí automatizované investiční poradenství za nízké náklady a s nízkými minimálními částkami a používá algoritmy správy portfolia“. Někteří robo-poradci mají určitou úroveň lidského rušení a dohledu. Robo rada je také označována jako digitální rada.

Z právního hlediska se pojem „finanční poradce“ vztahuje na každé zařízení, které poskytuje poradenství v oblasti cenných papírů. Místo toho je většina služeb robo-poradce omezena na správu portfolia (tj. Distribuce systémů do různých investičních tříd), aniž by se zabývala tématy, jako je plánování majetku a odchodu do důchodu a správa peněžních toků, které také spadají do oblasti finančního plánování.

Dalšími jmény pro tyto společnosti finanční technologie jsou „automatizovaní konzultanti aktiv“, „Automatizované správy investic“, „online investiční konzultant“ a „konzultant digitálního investice“.

Nástroje robo-advisor, které používají ke správě zákaznických portfolií, se téměř neliší od softwaru pro správu portfolia, který je již v tomto odvětví široce používán. Hlavní rozdíl je v distribučním kanálu. Donedávna byla správa portfolia prováděna téměř výhradně lidskými poradci a prodávána jako balíček s dalšími službami. Nyní mají spotřebitelé přímý přístup k nástrojům pro správu portfolia, stejně jako získali přístup k makléřským domům jako Charles Schwab a službám obchodování s akciemi s příchodem internetu. Robo-poradci pronikají do novějších obchodních oblastí, jako jsou: B. rozhodnutí maloobchodníků o úsporách spotřeby a plánování odchodu do důchodu a dekumulace.

Portfolia, která robo-poradci nabízejí, jsou obvykle fondy obchodované na burze. Některé však nabízejí i čistě akciová portfolia.

Kvůli nákladům na akvizici klientů a časovému tlaku, kterému čelí tradiční poradci, mnoho investorů střední třídy v USA nemá dostatečné rady nebo nemají přístup ke službám správy portfolia kvůli minimálním požadavkům na investovatelná aktiva. Průměrný finanční plánovač má minimální investiční částku 50 000 USD, zatímco minimální výše investice pro robo-poradce začíná na 500 USD ve Spojených státech a 1 £ ve Spojeném království. Kromě nižších minimálních částek investovatelných aktiv ve srovnání s tradičními lidskými poradci účtují robo-poradci poplatky mezi 0,2 % a 1,0 % spravovaných aktiv, zatímco tradiční finanční plánovači v průměru odměňují 1,35 %, podle průzkumu provedeného společností AdvisoryHQ News of assets. pod vedením.

Náklady na robo-poradce v Německu lze rozdělit na náklady na správu aktiv, tedy skutečnou robo službu, a – v případě robo-poradců založených na fondech – na průběžné náklady na fondy.

Podle studie Stiftung Warentest ze srpna 2018 se celkové náklady modelového investora u nejlevnějších poskytovatelů pohybují kolem 0,6 procenta z výše investice ročně. Nejdražší robo v testu stojí dokonce 1,87 procenta ročně. Pro srovnání: Podle Stiftung Warentest stojí vyvážené smíšené fondy v průměru 1,92 procenta ročně. Samotná robo služba stojí 0,39 až 1,2 procenta z částky investice ročně a obvykle zahrnuje také náklady na úschovu a změnu.

Průběžné náklady fondu závisí především na typu prostředků, které robo-poradci používají k investování. ETF jsou výrazně levnější než aktivně spravované fondy.

Ve Spojených státech musí být robo-poradci registrovanými investičními poradci regulovanými Komisí pro cenné papíry a burzy, ve Spojeném království jsou regulováni Financial Conduct Authority.

V Austrálii spravují robo-poradci finanční prostředky klientů prostřednictvím struktury Managed Discretionary Account (MDA).

V Německu se rozlišuje mezi zprostředkovateli finančních investic a správci aktiv. Většina robo-poradců působí jako finanční investiční zprostředkovatelé v souladu s § 34 a následujícími obchodního zákoníku (GewO). Bez svolení klienta nesmíte přerozdělovat portfolia klientů. Povahu úplatného finančního investičního poradenství upravuje přísnější § 34h obchodního zákoníku (GewO). Robo-poradci s tímto povolením se nesmí zavazovat k jednotlivým poskytovatelům a nesmí přijímat provize nebo jiné výhody od poskytovatelů produktů nebo bank. Někteří poskytovatelé jsou regulovanými správci aktiv a splňují přísnější požadavky § 32 zákona o bankách (KWG). Mohou provádět investiční rozhodnutí přímo, aniž by je o to žádal zákazník nebo museli mít toto předem schválené.

Spuštění prvního robo-advisor s Betterment

Betterment je americká finanční poradenská společnost, která nabízí služby robo-poradenství a správy hotovosti.

Společnost sídlí v New Yorku, je registrována u Komise pro cenné papíry a burzy a je členem Úřadu pro regulaci finančního průmyslu. Je registrovaným investičním poradcem a brokerem-dealerem.

Základní službou společnosti je automatizované cílené investování, které spravuje portfolio akciových a dluhopisových fondů s pasivním sledováním indexu. Nabízí zdanitelné a daňově odložené investiční účty, včetně tradičních a individuálních penzijních účtů Roth (IRA). V poslední době Betterment také nabízí finanční poradce a běžné a spořící účty jako doplňkové služby.

V dubnu 2021 měla společnost Betterment spravovaná aktiva ve výši 29 miliard USD a více než 650 000 zákaznických účtů.

Společnost Betterment byla založena v New Yorku v roce 2008 Jonem Steinem, absolventem MBA na Columbia Business School, a Elim Brovermanem, právníkem z NYU School of Law. Stein a jeho spolubydlící Sean Owen, softwarový inženýr ve společnosti Google, začali v roce 2008 budovat první online platformu pro Betterment. K tomu použili aplikaci Java a databázi MySQL na serverech Apache Tomcat s front-end designem založeným na Adobe Flash a Flex. Počáteční návrhy prototypů poskytla Steinova tehdejší přítelkyně Polina Khentov. Tváří v tvář nařízení týkajícím se zakládání finanční firmy začal Stein v roce 2008 vyjednávat o náboru Eliho Brovermana, právníka v oblasti cenných papírů, se kterým se setkal během pravidelných pokerových her, jako spoluzakladatele.

Broverman a Stein byli připraveni nabídnout finanční konzultanty online jako investiční konzultanti registrovaní SEC a rozhodli se také nabídnout služby prodejců makléře pro poradenství zákazníků. Ryan O'Sullivan, „sériový podnikatel“, přidal „sériového podnikatele“, aby vybudoval obchodní prodejce obchodníků s zlepšením.

Od roku 2008 do roku 2010 zakládající tým platformu dále rozvíjel až do uvedení na trh. Betterment získal souhlas s členstvím od FINRA. V roce 2009 se Anthony Schrauth, bývalý Steinův kolega, připojil k Betterment jako hlavní produktový ředitel a Owena nahradil Kiran Keshav z Centra výpočetní biologie Kolumbijské univerzity. O'Sullivan opustil svou roli prezidenta v roce 2010.

Betterment, LLC byla založena jako společnost Delaware dne 7. dubna 2009. Mateřská společnost Betterment LLC a Betterment Securities, Betterment Holdings, Inc., byla založena v Delaware dne 29. ledna 2008.

Společnost byla představena na TechCrunch Disrupt New York v červnu 2010 a získala cenu „Největší New York Disruptor“. Betterment získal do 24 hodin téměř 400 prvních zákazníků a společnost zahájila rozhovory s prvními investory.

V prosinci 2010 společnost Betterment obdržela od Bessemer Venture Partners kolo financování série A. V říjnu 2012 společnost Menlo Ventures získala financování řady B spolu s Bessemer Venture Partners a Anthemis Group. Do roku 2012 společnost zavedla produktové nabídky, jako jsou IRA, automatické vklady, automatické rebalancování a cílené investiční poradenství.

Xpert.Digital – Konrad Wolfenstein

Xpert.Digital je centrum pro průmysl se zaměřením na digitalizaci, strojírenství, logistiku/intralogistiku a fotovoltaiku.

S naším 360° řešením pro rozvoj podnikání podporujeme známé společnosti od nových obchodů až po poprodejní služby.

Market intelligence, smarketing, automatizace marketingu, vývoj obsahu, PR, e-mailové kampaně, personalizovaná sociální média a péče o potenciální zákazníky jsou součástí našich digitálních nástrojů.

Více se dozvíte na: www.xpert.digital – www.xpert.solar – www.xpert.plus