Finansiële wenke van die robo-adviseur-algoritme is taamlik ongewild

Taalkeuse 📢

Gepubliseer op: 5 November 2021 / Update van: 5 November 2021 - Skrywer: Konrad Wolfenstein

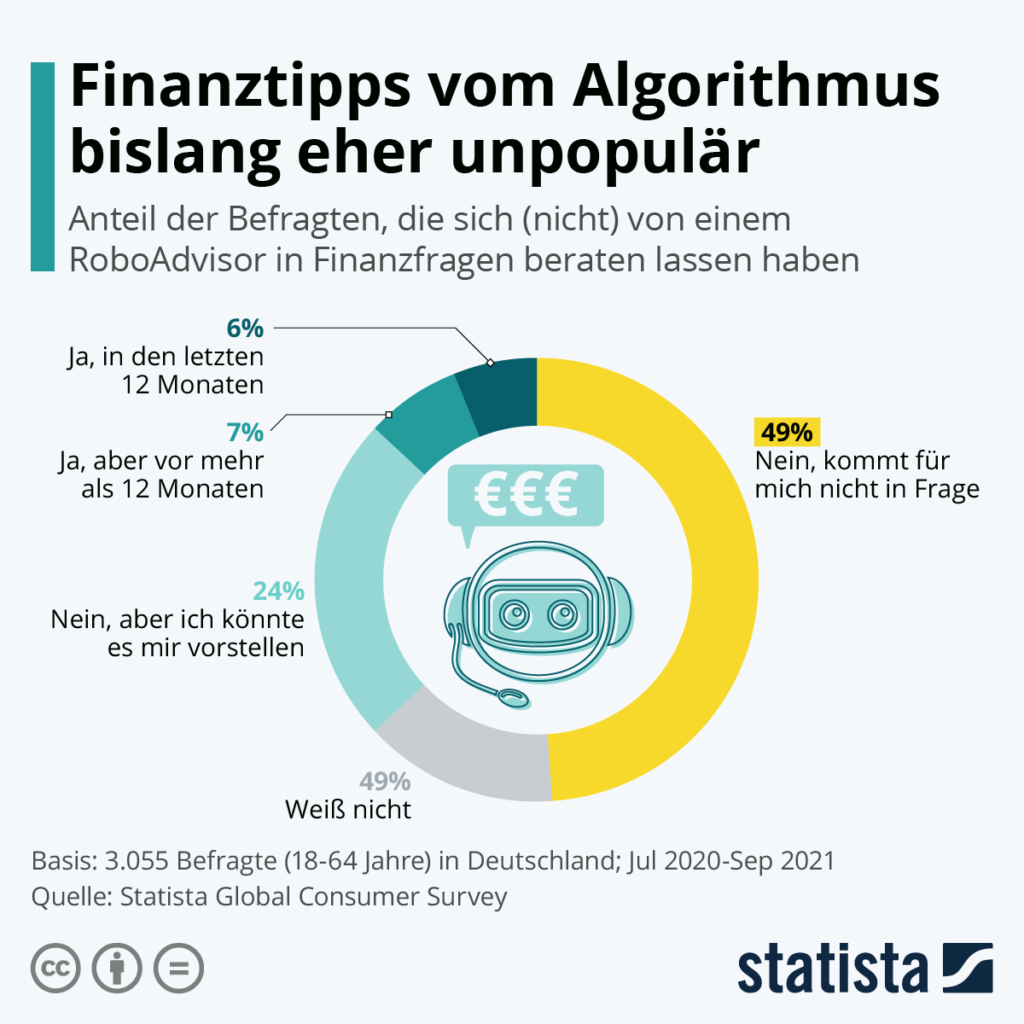

13 persent van die mense wat in Duitsland ondervra is (3 055 respondente tussen die ouderdomme van 18 en 64) het reeds advies by 'n finansiële roboadvisor ingewin - maar net 'n bietjie minder as die helfte van hulle binne die afgelope twaalf maande. Dit beteken dat digitale beleggingsadvies en portefeuljebestuur gegrond op algoritmes taamlik ongewild in hierdie land is.

Geskik vir:

Die situasie is anders, byvoorbeeld in Indië, China en Rusland (meer as 30 persent elk). Maar daar is nog ruimte vir verbetering op die Duitse mark, soos 'n blik op die grafiese wys: een uit elke vier respondente kan dink om in die toekoms advies oor finansiële sake van 'n robo-adviseur te kry. En die ontleders verwag ook 'n positiewe ontwikkeling. Hulle neem aan dat die beleggingsvolume van outomatiese aanlynportefeuljes tot ongeveer 35 miljard euro teen 2025 kan toeneem. Maar niks werk sonder persoonlike kontak nie. Die kombinasie van persoonlike advies en raadgewende hulp met die algoritmes is deurslaggewend.

Digitale finansiële diens met robo-adviseur

Fintech-sagteware, moderne digitale globale sake- en markanalise, aanlyn aandeleverhandeling en beleggingshulpprogramme, Robo Advisor-konsepontwerp – Beeld: Jozsef Bagota|Shutterstock.com

Robo-adviseurs is 'n tipe digitale finansiële adviseur wat finansiële advies of beleggingsbestuur verskaf met matige tot minimale menslike ingryping. Hulle bied digitale finansiële advies gebaseer op wiskundige reëls of algoritmes. Hierdie algoritmes word deur finansiële adviseurs, beleggingsbestuurders en datawetenskaplikes ontwikkel en deur programmeerders in sagteware gekodeer. Hierdie algoritmes word deur sagteware bestuur en vereis nie 'n menslike adviseur om finansiële advies aan 'n kliënt te verskaf nie.

Die sagteware gebruik sy algoritmes om outomaties kliënte se bates toe te wys, te bestuur en te optimaliseer, hetsy vir korttermyn- of langtermynbeleggings. Robo-adviseurs word gekategoriseer op grond van die vlak van verpersoonliking, diskresie, betrokkenheid en menslike interaksie.

Daar is meer as 100 robo-adviesdienste. Robo-advies in welvaartbestuur word beskou as 'n deurbraak in voorheen eksklusiewe welvaartbestuursdienste, en bied dit aan 'n wyer gehoor teen 'n laer koste as tradisionele menslike advies. Robo-adviseurs ken gewoonlik 'n kliënt se bates toe op grond van risikovoorkeure en gewenste teikenopbrengs. Alhoewel robo-adviseurs in staat is om kliëntebates in baie beleggingsprodukte soos aandele, effekte, termynkontrakte, kommoditeite en vaste eiendom te belê, word die fondse dikwels in ETF-portefeuljes belê. Kliënte kan kies tussen aanbiedinge wat passiewe batetoewysingstegnieke of aktiewe batebestuurstyle gebruik.

Terwyl robo-adviseurs die meeste in die Verenigde State voorkom, bestaan hulle ook in Europa, Australië, Indië, Kanada en Asië. Die eerste Robo -adviseurs is in 2008 tydens die finansiële krisis bekendgestel. In 2010 het die 30-jarige entrepreneur Jon Stein 'Betterment' van stapel gestuur, en robo-adviseurs het toenemend gewild geword. Die eerste robo-adviseurs is gebruik as 'n aanlyn-koppelvlak vir die administrasie en die balans van klantebates deur finansiële bestuurders. Robo-Advisor-tegnologie was nie nuut op hierdie gebied nie, aangesien hierdie tipe sagteware sedert die vroeë 2000's deur finansiële adviseurs en bestuurders gebruik is. Maar in 2008 is hulle vir die eerste keer toeganklik gemaak vir die algemene publiek, wat dringend hul bates self moes bestuur. Aan die einde van 2015 het robo-adviseurs van bykans 100 ondernemings wêreldwyd $ 60 miljard aan klante-bates bestuur, en dit sal teen die einde van 2020 $ 2 biljoen beloop. In Junie 2016 het die Robo-Advisor WealthFront 'n vennootskap met die tesourier van die staat Nevada aangekondig om 'n 529-plan vir die besparing van die universiteit aan te bied.

In 2015 het Hong Kong-gebaseerde 8 Securities een van Asië se eerste robo-adviseurs in Japan bekendgestel, gevolg in 2016 deur Money Design Co. onder die handelsnaam THEO en WealthNavi. In 2017 het Singapoer-gebaseerde StashAway 'n kapitaalmarktdienslisensie van die Monetêre Owerheid van Singapoer ontvang. In Mei 2020 het Webull SEC-goedkeuring ontvang om 'n robo-adviseur bekend te stel.

'N Robo-adviseur kan gedefinieer word as' 'n selfgerigte batebestuursdiens wat outomatiese beleggingsadvies teen lae koste bied en met 'n lae minimum bedrae en gebruik van portefeuljebestuursalgoritmes '. Sommige robo-adviseurs het 'n sekere mate van menslike inmenging en toesig. Daar word ook na ROBO -advies verwys as digitale advies.

Vanuit 'n wettige oogpunt is die term “finansiële adviseur” van toepassing op elke fasiliteit wat advies oor sekuriteite verleen. In plaas daarvan is die meeste Robo-Advisor-dienste beperk tot portefeuljebestuur (d.w.s. die verspreiding van die stelsels na die verskillende beleggingsklasse), sonder om onderwerpe soos boedel- en pensioenbeplanning en kontantvloeibestuur te hanteer wat ook in die gebied van finansiële beplanning val.

Ander name vir hierdie finansiële tegnologie -ondernemings is 'outomatiese batekonsultante', 'outomatiese beleggingsbestuur', 'aanlynbeleggingskonsultant' en 'digitale beleggingskonsultant'.

Die robo-adviseur-instrumente wat hulle gebruik om kliënteportefeuljes te bestuur, verskil skaars van die portefeuljebestuursagteware wat reeds wyd in die bedryf gebruik word. Die belangrikste verskil lê in die verspreidingskanaal. Portefeuljebestuur is tot onlangs byna uitsluitlik deur menslike adviseurs uitgevoer en as 'n pakket saam met ander dienste verkoop. Nou het verbruikers direkte toegang tot portefeuljebestuursinstrumente, net soos hulle met die koms van die internet toegang tot makelaarshuise soos Charles Schwab en aandeleverhandelingsdienste gekry het. Robo-adviseurs penetreer nuwer sakegebiede soos: B. verbruiksbesparende besluite deur kleinhandelaars en beplanning vir aftrede en dekumulasie.

Die portefeuljes wat robo-adviseurs bied, is gewoonlik beursverhandelde fondse. Sommige bied egter ook suiwer aandeleportefeuljes.

As gevolg van die koste van kliëntverkryging en die tydsdruk wat tradisionele adviseurs in die gesig staar, is baie middelklasbeleggers in die VSA onder-geraai of nie in staat om toegang tot portefeuljebestuursdienste te verkry nie as gevolg van minimum belêbare batevereistes. Die gemiddelde finansiële beplanner het 'n minimum beleggingsbedrag van $50 000, terwyl minimum beleggingsbedrae vir robo-adviseurs begin by $500 in die Verenigde State en £1 in die Verenigde Koninkryk. Benewens laer minimum belêbare batebedrae in vergelyking met tradisionele menslike adviseurs, hef robo-adviseurs fooie tussen 0,2% en 1,0% van bates onder bestuur, terwyl tradisionele finansiële beplanners gemiddelde fooie van 1,35%, volgens 'n opname wat deur AdvisoryHQ News van bates gedoen is. onder bestuur.

Die koste in Duitsland vir robo-adviseurs kan verdeel word in koste vir batebestuur, dit wil sê die werklike robo-diens, en - in die geval van fondsgebaseerde robo-adviseurs - die deurlopende koste vir die fondse.

Volgens 'n studie deur Stiftung Warentest in Augustus 2018, beloop die totale koste vir 'n modelbelegger vir die goedkoopste verskaffers jaarliks sowat 0,6 persent van die beleggingsbedrag. Die duurste robot in die toets kos selfs 1,87 persent per jaar. Ter vergelyking: Volgens Stiftung Warentest kos gebalanseerde gemengde fondse gemiddeld 1,92 persent per jaar. Die robo-diens alleen kos tussen 0,39 en 1,2 persent van die beleggingsbedrag per jaar en sluit gewoonlik ook bewarings- en omskakelkoste in.

Die deurlopende fondskoste hang hoofsaaklik af van die tipe fondse wat die robo-adviseurs gebruik om te belê. ETF's is aansienlik goedkoper as aktief bestuurde fondse.

In die Verenigde State moet robo-adviseurs geregistreerde beleggingsadviseurs wees wat deur die Securities and Exchange Commission in die Verenigde Koninkryk gereguleer word, hulle word gereguleer deur die Financial Conduct Authority.

In Australië bestuur robo-adviseurs kliëntfondse via die Bestuurde Diskresionêre Rekening (MDA)-struktuur.

In Duitsland word 'n onderskeid getref tussen finansiële beleggingstussengangers en batebestuurders. Die meeste robo-adviseurs tree op as finansiële belegging tussengangers in ooreenstemming met Artikel 34 en volgende van die Kommersiële Kode (GewO). Jy mag nie kliëntportefeuljes hertoewys sonder die kliënt se toestemming nie. Die strenger Artikel 34h van die Handelskode (GewO) reguleer die aard van fooi-gebaseerde finansiële beleggingsadvies. Robo-adviseurs met hierdie toestemming mag hulle nie aan individuele verskaffers bind nie en mag nie kommissies of ander voordele van produkverskaffers of banke aanvaar nie. Sommige verskaffers is gereguleerde batebestuurders en voldoen aan die strenger vereistes van Artikel 32 van die Bankwet (KWG). Hulle word toegelaat om beleggingsbesluite direk te implementeer sonder om deur die kliënt versoek te word om dit te doen of om vooraf goedkeuring te verkry.

Bekendstelling van die eerste robo-adviseur met Betterment

Betterment is 'n Amerikaanse finansiële adviesmaatskappy wat robo-advies- en kontantbestuurdienste bied.

Die maatskappy is in New York City gevestig, geregistreer by die Securities and Exchange Commission en 'n lid van die Financial Industry Regulatory Authority. Dit is 'n geregistreerde beleggingsadviseur en makelaar-handelaar.

Die maatskappy se kerndiens is outomatiese geteikende belegging, wat 'n portefeulje van passiewe indeksvolgende aandele- en effektefondse bestuur. Dit bied belasbare en belastingbevoordeelde beleggingsrekeninge, insluitend tradisionele en Roth individuele aftree-rekeninge (IRA's). Meer onlangs het Betterment ook finansiële adviseurs en tjek- en spaarrekeninge as bykomende dienste aangebied.

Vanaf April 2021 het Betterment $29 miljard se bates onder bestuur en meer as 650 000 klanterekeninge gehad.

Betterment is in 2008 in New York City gestig deur Jon Stein, 'n MBA-gegradueerde van Columbia Business School, en Eli Broverman, 'n prokureur van NYU School of Law. Stein en sy kamermaat Sean Owen, 'n sagteware-ingenieur by Google, het in 2008 die eerste aanlyn platform vir Beterment begin bou. Om dit te doen, het hulle 'n Java-toepassing en 'n MySQL-databasis op Apache Tomcat-bedieners met 'n Adobe Flash- en Flex-gebaseerde front-end-ontwerp gebruik. Aanvanklike prototipe-ontwerpe is verskaf deur Stein se destydse vriendin Polina Khentov. Gekonfronteer met die regulasie betrokke by die stigting van 'n finansiële firma, het Stein in 2008 begin onderhandel om Eli Broverman, 'n sekuriteiteprokureur wat hy deur gereelde pokerspeletjies ontmoet het, as medestigter te werf.

Broverman en Stein was gereed om finansieringskonsultante aanlyn aan te bied as SEC-geregistreerde beleggingskonsultante en het besluit om ook makelaarsdienste aan te bied vir die advies van kliënte. Ryan O'Sullivan, 'n 'seriële entrepreneur', het 'n 'seriële entrepreneur' bygevoeg om die makelaarhandelaar van verbetering te bou.

Van 2008 tot 2010 het die stigterspan die platform verder ontwikkel totdat dit op die mark bekend gestel is. Verbetering het goedkeuring vir lidmaatskap van FINRA ontvang. In 2009 het Anthony Schrauth, 'n voormalige kollega van Stein, by Betterment aangesluit as hoofprodukbeampte, en Owen is vervang deur Kiran Keshav van die Columbia Universiteit se Sentrum vir Berekeningsbiologie. O'Sullivan het sy rol as president in 2010 verlaat.

Betterment, LLC is op 7 April 2009 as 'n Delaware-korporasie opgeneem. Die moedermaatskappy van Betterment LLC en Betterment Securities, Betterment Holdings, Inc., is op 29 Januarie 2008 in Delaware geïnkorporeer.

Die maatskappy is in Junie 2010 by TechCrunch Disrupt New York aangebied en het die 'Biggest New York Disruptor' -toekenning gewen. Betterment het binne 24 uur byna 400 eerste kliënte gewen, en die maatskappy het met die eerste beleggers begin.

In Desember 2010 het Betterment 'n reeks A-rondte van befondsing van Bessemer Venture Partners ontvang. In Oktober 2012 het Menlo Ventures reeks B-finansiering saam met Bessemer Venture Partners en Anthemis Group ingesamel. Teen 2012 het die maatskappy produkaanbiedinge soos IRA's, outomatiese deposito's, outomatiese herbalansering en geteikende beleggingsadvies bekendgestel.

Xpert.Digital – Konrad Wolfenstein

Xpert.Digital is 'n spilpunt vir die industrie met 'n fokus op digitalisering, meganiese ingenieurswese, logistiek/intralogistiek en fotovoltaïese.

Met ons 360° besigheidsontwikkelingsoplossing ondersteun ons bekende maatskappye van nuwe besigheid tot naverkope.

Markintelligensie, smarketing, bemarkingsoutomatisering, inhoudontwikkeling, PR, posveldtogte, persoonlike sosiale media en loodversorging is deel van ons digitale hulpmiddels.

Jy kan meer uitvind by: www.xpert.digital – www.xpert.solar – www.xpert.plus